เอเชียพลัส มองหุ้นไทย เป้าหมาย 1,800 จุด แนะนำลงทุนหุ้นกำไรดี หุ้นปันผลสูง และอุตสาหกรรมผลิตชิปต่างประเทศ รับการเติบโตเทรนต์ Mataverse รถ EV

Highlight

บริษัทหลักทรัพย์เอเชีย พลัส มีมุมมองตลาดหุ้นไทยปี 2565 ยังมีทิศทางเป็นขาขึ้น โดยคาดว่าดัชนีตลาดจะแตะระดับสูงสุดที่ 1,860 จุด โดยมีปัจจัยหนุนหลายประการ เช่น สภาพคล่องในระบบเงินฝากยังสูงกว่า 16 ล้านล้านบาท, และคาดว่าดอกเบี้ยในประเทศยังอยู่ในอัตราต่ำตลอดปีที่ 0.5%, กำไรบริษัทจดทะเบียนไทยปี 65 คาดว่าจะอยู่ที่ 9.4 แสนล้านบาท หรือเติบโต 11.2% สูงกว่าประเทศพัฒนาแล้ว อาทิ สหรัฐ ที่คาดว่าจะเติบโต 6% ซึ่งเป็นปัจจัยดึงดูดเงินลงทุนต่างชาติกลับมาลงทุนอีกครั้ง นอกจากนี้คาดการณ์การเติบโตเศรษฐกิจไทยปี 2565 อยู่ที่ 3.5% เพิ่มขึ้น 1% จากปี 2564 แนะนำกระจายความเสี่ยงในการลงทุน ธุรกิจเซมิคอนดักเตอร์โดดเด่นโดยเฉพาะบริษัทผลิตชิปต่างประเทศ

นายเทิดศักดิ์ ทวีธีระธรรม รองกรรมการผู้อำนวยการ สายงานวิจัย บล.เอเซีย พลัส กล่าวว่า เอเซีย พลัส ยังคงให้น้ำหนักการลงทุนในหุ้นไทย โดยคาดว่าในปีนี้น่าจะเห็นการการเข้าไหลของเงินลงทุนจากต่างชาติ จากปัจจัยบวกหลายประการที่หุ้นไทยมีการฟื้นตัวและสามารถดึงดูดเงินลงทุนได้ อีกทั้งแนวโน้มการทำกำไรของบริษัทจดทะเบียนคาดว่าเติบโตถึง 11.2% ในขณะที่ตลาดสหรัฐฯเองคาดว่ามีกำไรประมาณ 6% อย่างไรก็ตามในปีนี้ยังคงมีปัจจัยลบที่กดดันตลาดและสร้างความผันผวนได้ เช่น การแพร่ระบาดของโอมิครอน การปรับลดงบดุลของสหรัฐ การปรับลด QE หรือการลดเงินสภาพคล่องเข้าสู่ระบบเศรษฐกิจ

ปัจจัยหนุน

1. มี Valuation ในเชิงเปรียบเทียบที่น่าสนใจ คือ ตลาดหุ้นไทยมี Forward Market Earning Yield Gap 2565F อยู่ที่ 4.4% สูงกว่าค่าเฉลี่ย 10 ปีย้อนหลังอยู่ที่ 3.9% และสูงกว่าตลาดหุ้นสหรัฐมี Forward Market Earning Yield Gap 2565F จะลดลงเหลือ 3.7% (ต่ำกว่าค่าเฉลี่ยในอดีต) ภายใต้การปรับดอกเบี้ยขึ้น 3 ครั้ง

2. สภาพคล่องในประเทศยังเป็นปัจจัยหนุน คาดอัตราดอกเบี้ยไทย จะคงอัตราดอกเบี้ยต่ำ 0.5% ไปตลอดปี และ เงินฝากออมทรัพย์และฝากประจำในระบบรวมกันล่าสุด อยู่ที่ 16.4 ล้านล้านบาท สูงสุดเป็นประวัติการณ์ ถือเป็นปัจจัยหนุน

3. คาดกำไรบริษัทจดทะเบียนไทย (EPS Growth) ในปี 2565 อยู่ที่ 9.4 แสนล้านบาท หรือ อยู่ที่ 81.8 บาทต่อหุ้น หรือ คาดเติบโต 11.2% สูงกว่าประเทศพัฒนาแล้ว อาทิ สหรัฐ คาดเติบโต 6% เป็นปัจจัยดึงดูด Fund Flow

4. คาดการเติบโตเศรษฐกิจไทยปี 2565 อยู่ที่ 3.5% เติบโตเพิ่มขึ้น จาก 1% ในปี 2564

“แต่ในช่วงต้นปี 2565 ตลาดหุ้นไทยอาจมีแรงกดดันช่วงสั้นๆ จากแรงขายกองทุนหุ้นระยะยาว (LTF) ของปี 2559 ที่ครบกำหนดไถ่ถอนราว 1.6-1.7 หมื่นล้านบาทในเดือนแรกของปี 2565 จากเม็ดเงินซื้อสะสมตามมูลค่าตลาด 6.38 หมื่นล้านบาท โดยมีต้นทุนเชิงเปรียบเทียบอยู่ที่ 1,504 จุด แต่อีกฝั่งนึงจะมีแรงพยุงจาก Fund Flow ต่างชาติที่เริ่มเห็น Momentum ไหลเข้าตลาดหุ้นไทยมากขึ้นในเดือน ธ.ค. 2564 ราว 2.3 หมื่นล้านบาท และเริ่มเห็นการซื้อสุทธิต่อเนื่องในเดือน ม.ค.2565 อีกประเด็นคือ กระแสการปรับลดวงเงิน QE และปรับขึ้นของอัตราดอกเบี้ยของสหรัฐ ที่จะส่งผลให้สภาพคล่องในระบบการเงินหดหายไป” นายเทิดศักดิ์กล่าว

ปัจจัยลบ

ส่วนปัจจัยที่ยังกดดันหลักๆ คือ ติดตามผลกระทบของการแพร่ระบาดโควิด Omicron หลังผู้ติดเชื้อในประเทศสูงขึ้น แต่เชื่อว่าผลกระทบจะจำกัด เนื่องจากเชื่อว่าภาครัฐจะไม่กลับไป Lockdown แบบเข้มงวดเหมือนในปี 2563-2564 เนื่องจากสถานการณ์ปัจจัยแวดล้อมในปัจจุบัน แตกต่างจากในอดีต รวมทั้งการปรับลดงบดุลของสหรัฐ การปรับลด QE การขึ้นดอกเบี้ย อาจทำให้ตลาดผันผวนในระยะสั้น

กลยุทธ์การลงทุน

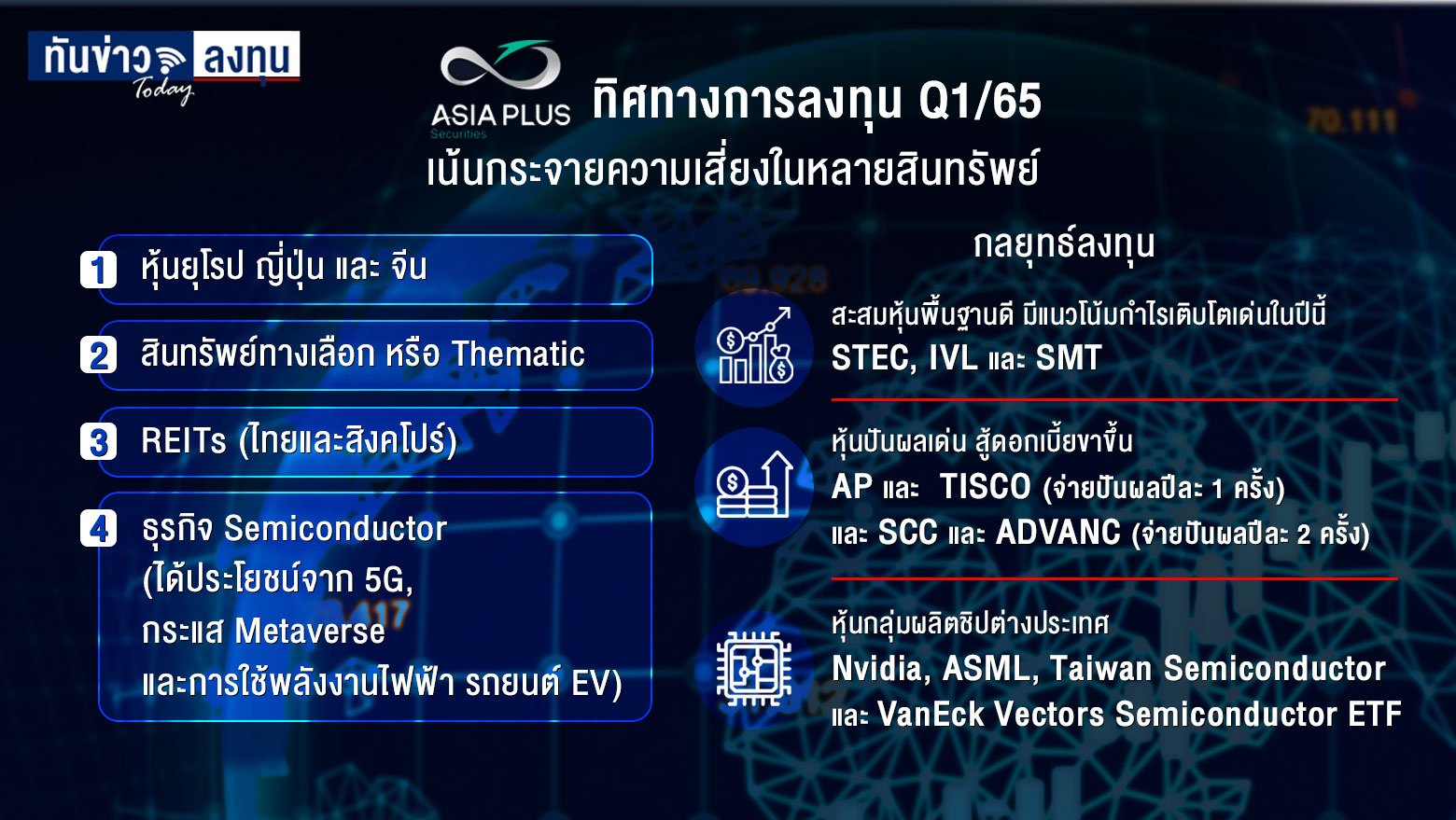

ทั้งอัตราการโดยกลยุทธ์เน้นจึงเน้นสะสมหุ้นพื้นฐานดี และที่มีแนวโน้มกำไรเติบโตเด่นในปีนี้ เช่น STEC, IVL, SMT รวมถึงหุ้นปันผลเด่นที่ซึ่งจะมีเกราะป้องกันจากอัตราดอกเบี้ย ได้แก่ AP, TISCO (จ่ายปันผลปีละ 1 ครั้ง) และ SCC, ADVANC (จ่ายปันผลปีละ 2 ครั้ง)”

นางสาวกฤตยภรณ์ ธาดาสีห์ หัวหน้าฝ่ายลงทุนหลักทรัพย์ต่างประเทศ บล.เอเซีย พลัส มองว่า ชิปประมวลผลถือเป็นชิ้นส่วนอิเล็กทรอนิกส์ที่สำคัญสำหรับความก้าวหน้าทางเทคโนโลยี เปรียบเสมือนสมองของอุปกรณ์ต่างๆ เนื่องจากไม่ว่าจะเป็นอุปกรณ์ใดๆ ก็ตามตั้งแต่ มือถือ คอมพิวเตอร์ เครื่องจักรที่ใช้ในโรงงานอุตสาหกรรม เครือข่ายการสื่อสาร จนไปถึงยานยนต์ ล้วนจำเป็นต้องใช้ชิปในการประมวลผลในการดำเนินงานทั้งนั้น ด้วยเหตุนี้จึงส่งผลให้อุตสาหกรรมชิปประมวลผลทั่วโลกมีแนวโน้มขยายตัวอย่างต่อเนื่องในทุกๆ ปี

ปัจจัยสนับสนุนอุตสาหกรรมผลิตชิป ได้แก่ การปรับใช้รถยนต์ไฟฟ้าซึ่งได้รับการสนับสนุนของรัฐบาลทั่วโลก ไม่ว่าจะเป็นการสนับสนุนในภาคผู้ผลิตให้สามารถผลิตรถยนต์ในราคาที่ต่ำลงและมีประสิทธิภาพในการผลิตมากขึ้น รวมถึงการสนับสนุนผู้บริโภคให้เปลี่ยนมาใช้รถยนต์ไฟฟ้ามากขึ้น อีกหนึ่งปัจจัยคือการเติบโตของธุรกิจ Data Center ซึ่งถูกผลักดันจากการปรับใช้ระบบ Cloud ในด้านของ Artificial Intelligence (AI) และ Machine Learning (ML) รวมถึงการฟื้นตัวของระบบที่จำหน่ายให้กับกลุ่มลูกค้าองค์กร หลังจากองค์กรทั่วโลกจำเป็นต้อง Upgrade ระบบให้ทันสมัยมากขึ้น

นอกจากนี้ Metaverse หรือโลกเหมือนจริง เป็นอีกหนึ่งปัจจัยที่ส่งผลให้อุตสาหกรรมผลิตชิปเติบโตได้ เนื่องจากการใช้งานหลากหลายประเภทใน Metaverse เช่น เล่นเกม ทำงาน ระบบจำลองต่างๆ จำเป็นต้องใช้ชิปประมวลผลจำนวนมหาศาลเพื่อเชื่อมต่อ ภาพ เสียง การควบคุม และประสบการณ์ที่เสมือนจริง

ดัชนีหุ้นกลุ่มผลิตชิปอย่าง Philadelphia Semiconductor ในช่วง 1 ปีย้อนหลังปรับตัวขึ้นกว่า 27.8% ขณะเดียวกันในเชิงของมูลค่าหุ้น Bloomberg Consensus คาดค่า PE คาดการณ์อีก 12 เดือนข้างหน้าของหุ้นกลุ่มนี้อยู่ที่เพียง 20 เท่า ขณะที่กำไรโตหุ้นขยายตัวที่ 37% ดังนั้น ทางเลือกในการลงทุนอุตสาหกรรมผลิตชิปต่างประเทศมีอยู่หลากหลายไม่ว่าจะเป็นหุ้นจดทะเบียนในตลาดหลักๆ อย่างสหรัฐฯ ยุโรป และไต้หวัน ผ่านหุ้นชั้นนำอย่าง Nvidia (NVDA US) ASML (ASML US, ASML NA) และ Taiwan Semiconductor (2330 TT, TSM US) หรือจะผ่านกองทุนรวม ETF อย่าง VanEck Vectors Semiconductor ETF (SMH US)

“กลยุทธ์การลงทุนในไตรมาสแรกของปี 2565 จึงมองไปที่การกระจายการลงทุนไปยังตลาดหุ้นในบางภูมิภาคที่ยังมี Valuation ที่ไม่ตึงตัวมาก และยังมีความน่าสนใจในการลงทุน เช่น ในตลาดหุ้นยุโรปและญี่ปุ่น รวมไปถึงตลาดหุ้นจีน ที่เศรษฐกิจและตลาดหุ้นคาดว่าจะผ่านพ้นจุดต่ำสุดไปแล้ว และกำลังอยู่ในช่วงของการฟื้นฟู รวมไปถึงเลือกลงทุนในสินทรัพย์ทางเลือก หรือ Thematic ในกลุ่มของ REITs ไทยและสิงคโปร์ ที่ราคายัง laggard REITs ของสหรัฐ และยุโรป และกลุ่ม Semiconductor ที่จะได้ประโยชน์จากการเปลี่ยนผ่านทางเทคโนโลยี ทั้ง 5G และ กระแส METAVERSE รวมถึงมาตรการสนับสนุนการใช้พลังงานและรถยนต์ พลังงานไฟฟ้าของภาครัฐทั่วโลก ได้ส่งผลให้ความต้องการ Semiconductor ซึ่งเป็นชิ้นส่วนที่สำคัญในอุปกรณ์ไฟฟ้าแทบจะทุกชนิด เร่งตัวสูงขึ้น อย่างรวดเร็ว”

ข่าวยอดนิยม

6 แอปฯ "ออมทอง" ไม่ต้องมีเงินก้อน ก็เริ่มลงทุนได้ !

7 แอป สร้างรายได้เสริม ไม่ต้องออกจากบ้าน ก็หาเงินได้!

ส่องรายได้คนขับส่งอาหาร ทางเลือกอาชีพยุคโควิด

6 บัญชี “ออมทรัพย์ดิจิทัล” ดอกเบี้ยดีต่อใจ สมัครง่ายผ่านออนไลน์ !