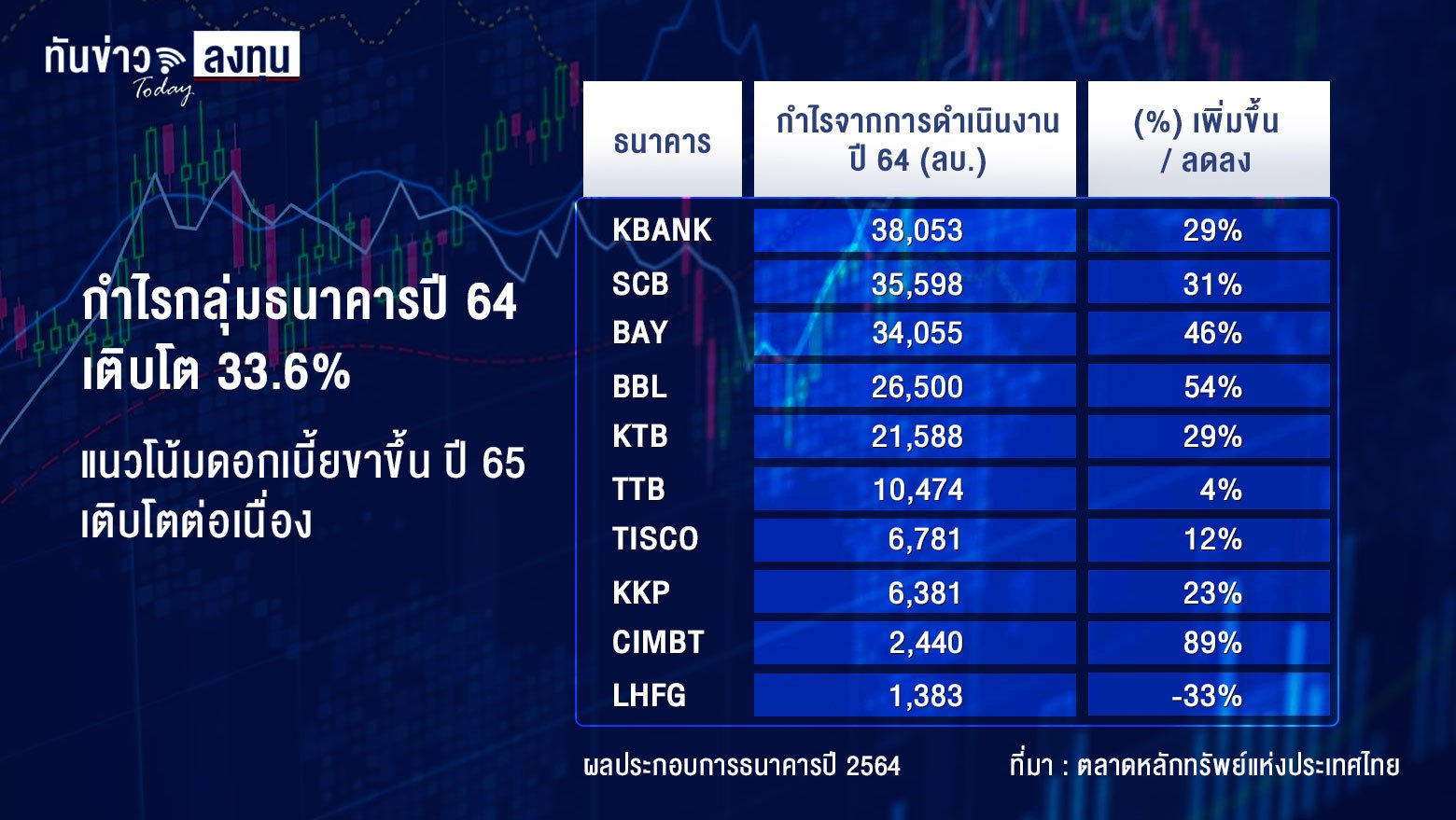

กำไรกลุ่มธนาคารปี 64 เติบโต 33.6% แนวโน้มดอกเบี้ยขาขึ้น ปีนี้เติบโตต่อเนื่อง

Highlight

บล.บัวหลวง เพิ่มน้ำหนักหุ้นกลุ่มธนาคารพาณิชย์ในปีนี้ โดยคาดกำไรโตต่อเนื่อง จากไตรมาสที่ 4/64 ซึ่งออกมาดีกว่าที่คาดไว้ โดยสามารถทำกำไรถึง 160.0 แสนล้านบาท หรือเพิ่มขึ้น 33% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ทั้งนี้พบว่าในปีที่ผ่านมาธนาคารพานิชย์มีรายได้จากค่าธรรมเนียมสูงขึ้นและมีการตั้งสำรองหนี้เสียลดลง สินเชื่อเติบโตในอัตราที่ดี สำหรับธนาคารที่มีผลการดำเนินงานดีในช่วงที่ผ่านมา และมีแนวโน้มการเติบโตสูงในปีนี้ต่อเนื่อง บล.บัวหลวงเลือกธนาคาร KKP, BBL และ KBANK

บล.บัวหลวง เพิ่มน้ำหนักหุ้นกลุ่มธนาคารพาณิชย์ในปีนี้ โดยกำไรไตรมาส 4/64 ออกมาดีตามคาด และเข้าสู่ช่วงการเติบโตหลังโควิด โดยคาดว่ากำไรปี 2565 เพิ่มขึ้นจากสินเชื่อที่เติบโต และการตั้งสำรองที่ลดลง โดยฝ่ายวิจัยได้ปรับขึ้นราคาเป้าหมายหุ้น TTB และ KKP โดยให้หุ้น KKP, BBL และ KBANK เป็นหุ้น Top Picks ของกลุ่ม

นอกจากนี้ฝ่ายวิจัยได้ แนะนำซื้อหุ้น KKP โดยได้ปรับเพิ่มประมาณการกำไรปี 2565 ขึ้น เพื่อสะท้อนการเติบโตของสินเชื่อและต้นทุนเครดิตที่ลดลงจากคุณภาพสินทรัพย์ที่ดีขึ้น โดยได้ปรับราคาเป้าหมายใหม่ รวมทั้งอัตราปันผลอยู่ในระดับที่ดี

ผลการดำเนินงานของธนาคารในปี 2564 ที่ผ่านมา มีกำไร รวมกันประมาณ 160.6 แสนล้านบาท เพิ่มขึ้น 33.6% เมื่อเทียบจากช่วงเดียวกันปีก่อนที่ทำได้ 119,814 ล้านบาท เนื่องจากรายได้ค่าธรรมเนียมที่ปรับตัวสูงขึ้น รวมทั้งมีการตั้งสำรองหนี้เสียน้อยลง

นายอาทิตย์ นันทวิทยา ประธานเจ้าหน้าที่บริหารและประธานกรรมการบริหาร ธนาคารไทยพาณิชย์ (SCB) กล่าวว่า ธนาคารและบริษัทย่อยมีกำไรสุทธิปี 2564 อยู่ที่ 35,599 ล้านบาท เพิ่มขึ้น 30.8% เมื่อเทียบจากช่วงเดียวกันปีก่อน

เป็นผลจากความสามารถในการทำกำไรจากของธุรกิจที่ดีขึ้นและการตั้งเงินสำรองที่ลดลง โดยมีกำไรสุทธิไตรมาส 4/64 ที่ 7,879 ล้านบาท เพิ่มขึ้น 58.7%

โดยในปี 64 มีรายได้ดอกเบี้ยสุทธิ 95,171 ล้านบาท ลดลง 1.8% จากปีก่อน สาเหตุหลักมาจากอัตราผลตอบแทนจากสินทรัพย์ที่ก่อให้เกิดรายได้สุทธิลดลง ภายใต้สภาวะอัตราดอกเบี้ยต่ำในปัจจุบันและการมุ่งเน้นการเติบโตของสินเชื่อที่มีคุณภาพ

ขณะที่รายได้ที่ไม่ใช่ดอกเบี้ย 55,171 ล้านบาท เพิ่มขึ้น 15.3% จากปีก่อน ส่วนใหญ่เป็นผลของการรับรู้กำไรตามราคาตลาดในปัจจุบันของพอร์ตการลงทุนของธนาคารและบริษัทในเครือ และการขยายฐานรายได้ที่แข็งแกร่งของธุรกิจการบริหารความมั่งคั่งและธุรกิจการขายผลิตภัณฑ์ประกัน

นอกจากนี้ในปี 64 ธนาคารได้ตั้งสำรองจำนวน 42,024 ล้านบาท ลดลง 9.9% จากปีก่อน ภายหลังที่ธนาคารได้ตั้งสำรองในระดับสูงกว่าสภาวะปกติในปีก่อนหน้า

ส่วนอัตราส่วนสินเชื่อด้อยคุณภาพ ณ สิ้นปี 64 อยู่ที่ 3.79% เพิ่มขึ้นจาก 3.68% ในปีก่อน ส่วนใหญ่เป็นผลของการจัดชั้นลูกหนี้เชิงคุณภาพในกลุ่มลูกค้าที่ได้รับผลกระทบอย่างรุนแรงจากการแพร่ระบาดของโควิด-19 ในขณะที่อัตราส่วนค่าเผื่อหนี้สงสัยจะสูญต่อสินเชื่อด้อยคุณภาพของธนาคารยังอยู่ในระดับสูงที่ 139.4% และเงินกองทุนตามกฎหมายของธนาคารยังอยู่ในระดับแข็งแกร่งที่ 18.7%

ด้านธนาคารกสิกรไทย กำไร 3.8 หมื่นล้าน โตเฉียด 30% โดยนางสาวขัตติยา อินทรวิชัย ประธานเจ้าหน้าที่บริหาร ธนาคารกสิกรไทย (KBANK) เปิดเผยว่า ธนาคารและบริษัทย่อยมีกำไรสุทธิสำหรับปี 2564 จำนวน 38,053 ล้านบาท เพิ่มขึ้น 8,566 ล้านบาท หรือ +29.05% ส่วนหนึ่งเกิดจากการลดลงของสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (ECL) จำนวน 3,216 ล้านบาท หรือประมาณ 7.38%

โดยธนาคารและบริษัทย่อยพิจารณาตั้งสำรองในปี’64 จำนวน 40,332 ล้านบาท ซึ่งยังคงเป็นสำรองภายใต้หลักความระมัดระวัง และมีอัตราส่วนค่าเผื่อผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นต่อเงินให้สินเชื่อด้อยคุณภาพ (Coverage ratio) ณ วันที่ 31 ธ.ค. 64 สูงขึ้นมาอยู่ที่ระดับ 159.08% เมื่อเทียบกับสิ้นปี 2563 ที่อยู่ที่ระดับ 149.19% ซึ่งเป็นระดับที่เหมาะสม สอดคล้องกับสถานการณ์ที่เกิดขึ้น

ธนาคารกรุงเทพ กำไร 2.6 หมื่นล้านบาท โต 54% ทั้งนี้ธนาคารกรุงเทพและบริษัทย่อยรายงานผลกำไรสุทธิปี 2564 อยู่ที่ 26,507 ล้านบาท เพิ่มขึ้น 54.3% เมื่อเทียบช่วงเดียวกันปีก่อน โดยมีรายได้ดอกเบี้ยสุทธิเพิ่มขึ้น 6.6% เป็นผลจากการรวมรายได้ดอกเบี้ยสุทธิของธนาคารเพอร์มาตาเต็มปี และการลดลงของค่าใช้จ่ายดอกเบี้ยจากการบริหารต้นทุนเงินรับฝาก ขณะที่ส่วนต่างอัตราดอกเบี้ยสุทธิอยู่ที่ 2.10%

ส่วนรายได้ที่ไม่ใช่ดอกเบี้ยเพิ่มขึ้น 25.7% มาจากการเพิ่มขึ้นของรายได้ค่าธรรมเนียมและบริการสุทธิจากธุรกิจหลักทรัพย์ การอำนวยสินเชื่อและบริการประกันผ่านธนาคารและกองทุนรวม รวมถึงการเพิ่มขึ้นของกำไรจากเครื่องมือทางการเงินที่วัดด้วยมูลค่ายุติธรรมซึ่งเป็นไปตามสภาวะตลาด

ด้านค่าใช้จ่ายการดำเนินงานเพิ่มขึ้น 2% จากการรวมค่าใช้จ่ายของธนาคารเพอร์มาตาทั้งปี โดยมีอัตราส่วนค่าใช้จ่ายต่อรายได้จากการดำเนินงานลดลงเป็น 50%

นอกจากนี้ ธนาคารได้พิจารณาตั้งผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นจำนวน 34,134 ล้านบาท จากการพิจารณาปัจจัยผลกระทบของสถานการณ์การแพร่ระบาดของโควิด-19 ที่ยังคงต้องติดตามอย่างใกล้ชิดเกี่ยวกับสายพันธุ์โอมิครอน รวมถึงความไม่แน่นอนของความเสี่ยงจากการกลายพันธุ์ของไวรัสที่อาจเกิดขึ้นต่อเนื่อง ตามแนวทางการดำเนินธุรกิจด้วยความรอบคอบและระมัดระวัง

ธนาคารกรุงศรีฯ กำไร 3.3 หมื่นล้าน โต 46% นายเซอิจิโระ อาคิตะ กรรมการผู้จัดการใหญ่และประธานเจ้าหน้าที่บริหาร ธนาคารกรุงศรีอยุธยา (BAY) รายงานว่าธนาคารและบริษัทในเครือ มีกำไรสุทธิปี 2564 อยู่ที่ 33,794 ล้านบาท เพิ่มขึ้น 10,754 ล้านบาท หรือ +46.7% จากช่วงเดียวกันปีก่อน

ปัจจัยหนุนหลักคือกำไรพิเศษจากเงินลงทุนจากการขายหุ้นในบริษัท เงินติดล้อ จำกัด (มหาชน) (TIDLOR) ช่วงไตรมาส 2/64 หากไม่รวมรายการพิเศษ กำไรสุทธิจากการดำเนินธุรกิจปกติในปี 64 อยู่ที่ 25,609 ล้านบาท เพิ่มขึ้น 11.1% ส่งผลให้รายได้ที่ไม่ใช่ดอกเบี้ย เพิ่มขึ้นอย่างมีนัยสำคัญประมาณ 12,243 ล้านบาท หรือ +37.5% จากการบันทึกกำไรจากเงินลงทุนจากการขายหุ้นเงินติดล้อ

ด้านอัตราส่วนหนี้ที่ไม่ก่อให้เกิดรายได้ อยู่ที่ 2.20% (สิ้นเดือน ธ.ค. 64) เทียบกับ 2% (สิ้นเดือน ธ.ค. 63) โดยกรุงศรีฯยังคงรักษาระดับการตั้งเงินสำรองอย่างรอบคอบและระมัดระวัง โดยมีสัดส่วนการตั้งสำรองต่อสินเชื่อรวมที่ระดับ 167 เบสิสพอยต์ เพื่อรองรับความเสี่ยงที่อาจเพิ่มขึ้น

ธนาคารทีเอ็มบีธนชาตกำไร 1.04 หมื่นล้าน โต 4% โดยนายนายปิติ ตัณฑเกษม ประธานเจ้าหน้าที่บริหาร ทีเอ็มบีธนชาต (TTB) กล่าวว่า ธนาคารมีกำไรสุทธิปี’64 อยู่ที่ 10,474 ล้านบาท เพิ่มขึ้น 4% จากช่วงเดียวกันปีก่อน เป็นผลจากกำไรไตรมาส 4/64 ทำได้ 2,799 ล้านบาท เพิ่มขึ้น 19% จากรายได้ที่ปรับตัวดีขึ้นและค่าใช้จ่ายตั้งสำรองที่ลดลง เนื่องจากสามารถลดอัตราส่วนหนี้ด้อยคุณภาพลงมาอยู่ที่ 2.81% จาก 2.98% ในไตรมาส 3/64

ด้านค่าใช้จ่ายในการดำเนินงานในปี’64 อยู่ที่ 31,219 ล้านบาท ลดลง 3% เป็นผลจากการรับรู้ประโยชน์จากการรวมกิจการด้านต้นทุนและการมีวินัยด้านค่าใช้จ่าย จึงทำให้ค่าใช้จ่ายลดลงได้ แม้ว่าเป็นปีที่มีกระบวนการรวมกิจการ (Integration) และอัตราส่วนต้นทุนต่อรายได้เป็นไปตามเป้าหมายที่ 48%

บริษัท ทิสโก้ ไฟแนนเชียลกรุ๊ป จำกัด (มหาชน) หรือ TISCO รายงานผลประกอบการปี 64 ว่า มีกำไรสุทธิจำนวน 6,781.47 ล้านบาท เพิ่มขึ้น 717.99 ล้านบาท หรือ +11.8% เทียบจากช่วงเดียวกันปีก่อน สาเหตุหลักมาจากการเติบโตของธุรกิจตลาดทุน โดยเฉพาะธุรกิจจัดการกองทุน การรับรู้กำไรจากเงินลงทุน และสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นลดลง

โดยบริษัทมีรายได้ที่ไม่ใช่ดอกเบี้ยขยายตัว 9.7% เป็นรายได้ค่าธรรมเนียมจากธุรกิจจัดการกองทุนเพิ่มขึ้น 46.2% ซึ่งมาจากการออกกองทุนใหม่ที่ได้รับการตอบรับที่ดี ประกอบกับค่าธรรมเนียมตามผลประกอบการ (Performance Fee) ที่รับรู้ในไตรมาส 4

ธนาคารเกียรตินาคินภัทร หรือ KKP มีกำไร 6.3 พันล้านบาท โต 23% เมื่อเทียบจากช่วงเดียวกันปีก่อน สำหรับธุรกิจหลักด้านต่าง ๆ ยังคงความสามารถสร้างรายได้ในระดับที่ดี โดยเฉพาะธุรกิจตลาดทุนที่มีผลการดำเนินงานที่ปรับเพิ่มขึ้นมาก ส่งผลให้รายได้ค่าธรรมเนียมและบริการสุทธิปรับเพิ่มขึ้น 40.1%

โดยหลักเพิ่มขึ้นของรายได้ธุรกิจ Private Wealth Management ตามการเติบโตของสินทรัพย์ภายใต้คำแนะนำการลงทุน รายได้จากธุรกิจนายหน้าซื้อขายหลักทรัพย์ที่เพิ่มขึ้น โดยบริษัทหลักทรัพย์ เกียรตินาคินภัทร ยังคงมีส่วนแบ่งตลาดที่ 14.04% คิดเป็นส่วนแบ่งตลาดอันดับที่ 1 อย่างต่อเนื่อง

ธุรกิจวานิชธนกิจสามารถทำรายได้ในระดับที่ดีจากการทำธุรกรรมที่สำคัญหลายรายการในระหว่างปี รวมถึงการเพิ่มขึ้นของรายได้จากธุรกิจการจัดการกองทุนตามสินทรัพย์ภายใต้การจัดการที่ปรับเพิ่มขึ้น ในส่วนรายได้ดอกเบี้ยสุทธิปรับเพิ่มขึ้นที่ 7% จากการที่สินเชื่อของธนาคารยังคงเติบโตได้ในระดับที่ดีตลอดปี’64 ในด้านของค่าใช้จ่ายธนาคารยังคงควบคุมค่าใช้จ่ายโดยรวมได้

ส่วนการตั้งสำรองของธนาคารปี’64 ลดลงอยู่ที่ 39% โดยยังคงรักษาความระมัดระวังในการพิจารณาสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น โดยธนาคารมีการสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นสำหรับปี’64 เป็น 5,201 ล้านบาท ภายใต้สถานการณ์การแพร่ระบาดของโควิด-19 ที่ยังคงส่งผลกระทบต่อเศรษฐกิจอย่างต่อเนื่องตลอดปี’64 และได้ส่งผลกระทบต่อการดำเนินงานธนาคารโดยเฉพาะในส่วนของธุรกิจการให้สินเชื่อ

ธนาคาร CIMBT กำไร 2.4 พันล้านโต 89% รายได้ค่าธรรมเนียม ประกัน-กองทุน เติบโต โดยมีรายได้ค่าธรรมเนียมและบริการสุทธิเพิ่มขึ้น 337.6 ล้านบาท เพิ่มขึ้น 26.9% จากการเป็นนายหน้าขายประกันและหน่วยลงทุน ส่วนค่าใช้จ่ายในการดำเนินงานลดลง 723.3 ล้านบาท หรือลดลง 8.1% จากการเพิ่มประสิทธิภาพในการบริหารจัดการเพื่อควบคุมค่าใช้จ่ายที่ดีขึ้น

ขณะที่อัตราส่วนค่าใช้จ่ายต่อรายได้จากการดำเนินงาน ปรับตัวดีขึ้นเป็น 57% จาก 59.6% เมื่อเทียบจากช่วงเดียวกันปีก่อน ด้านอัตราส่วนรายได้ดอกเบี้ยสุทธิ (NIM) สำหรับปี’64 อยู่ที่ 3.1% ลดลงช่วงเดียวกันปีก่อนหน้าอยู่ที่ 3.2% เป็นผลจากการลดลงของรายได้ดอกเบี้ยจากเงินให้สินเชื่อและธุรกิจเช่าซื้อ

หนี้ด้อยคุณภาพ (NPLs) อยู่ที่ 7.9 พันล้านบาท อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อทั้งสิ้นอยู่ที่ 3.7% ลดลงเมื่อเทียบกับ ณ วันที่ 31 ธันวาคม 2563 อยู่ที่ 4.6% สาเหตุหลักจากการขายสินเชื่อด้อยคุณภาพในปี’64 การบริหารจัดการความเสี่ยงที่มีประสิทธิภาพ การปรับปรุงการบริหารคุณภาพสินทรัพย์และกระบวนการในการเก็บหนี้

ธนาคาร LHFG กำไร 1.3 พันล้าน หดตัว 32% ตั้งรองเพิ่ม นโยบาย CTBC

บริษัท แอล เอช ไฟแนนซ์เชียล กรุ๊ป จำกัด (มหาชน) หรือ LHFG รายงานผลประกอบการปี’64 ว่า ธนาคารมีกำไรสุทธิ 1,383.72 ล้านบาท ลดลง 32.7% เทียบจากช่วงเดียวกันปีก่อน จากการเพิ่มขึ้นของผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น ซึ่งเมื่อ CTBC เข้ามาเป็นผู้ถือหุ้นใหญ่ ซึ่งมีนโยบายให้ธนาคารตั้งสำรองเพิ่มขึ้น จากสถานการณ์ระบาดโควิดที่ยังมีอยู่ต่อเนื่อง

บริษัทมีรายได้ดอกเบี้ยสุทธิ จำนวน 7,769.7 ล้านบาท เพิ่มขึ้น 15.1% จากช่วงเดียวกันปีก่อน มีรายได้ที่ไม่ใช่ดอกเบี้ยสุทธิ 2,636.2 ล้านบาท ลดลง 12.8% ส่วนใหญ่เป็นการลดลงของกำไรจากเงินลงทุน และมีค่าใช้จ่ายในการดำเนินงานอื่น ๆ จำนวน 3,223.2 ล้านบาท เพิ่มขึ้น 7.5% เป็นการเพิ่มขึ้นของค่าใช้จ่ายเกี่ยวกับพนักงาน

มีผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นเพิ่มขึ้นเป็น 3,283.8 ล้านบาท เพิ่มขึ้น 42.9% เพื่อสร้างความมั่นใจในการดำเนินกลยุทธ์เร่งขยายธุรกิจและสินเชื่อรายย่อยขณะที่อัตราส่วนค่าเผื่อหนี้สงสัยจะสูญต่อสินเชื่อด้อยคุณภาพ (Coverage Ratio) เพิ่มขึ้นจาก 148.4% ในไตรมาส 3/64 เป็น 179.1% ในสิ้นปี’64 มีอัตราสินเชื่อที่มีการด้อยค่าด้านเครดิตต่อสินเชื่อรวม (NPLs) ที่ 2.44%

ข่าวยอดนิยม

6 แอปฯ "ออมทอง" ไม่ต้องมีเงินก้อน ก็เริ่มลงทุนได้ !

7 แอป สร้างรายได้เสริม ไม่ต้องออกจากบ้าน ก็หาเงินได้!

ส่องรายได้คนขับส่งอาหาร ทางเลือกอาชีพยุคโควิด

6 บัญชี “ออมทรัพย์ดิจิทัล” ดอกเบี้ยดีต่อใจ สมัครง่ายผ่านออนไลน์ !