KKP คาดเงินเฟ้อ Q1/65 แตะ 3.5% เฉลี่ยทั้งปี 2.3% อาจสูงสุดในรอบ 11 ปี กระทบผู้มีรายได้น้อยและธุรกิจเล็ก

Highlight

KKP Research โดยเกียรตินาคินภัทร ออกรายงาน “จับตาเงินเฟ้อโลกและไทย ความเสี่ยงใหญ่เศรษฐกิจปี 2022” เผย อัตราเงินเฟ้อมีแนวโน้มปรับตัวสูงขึ้น โดยปรับประมาณการณ์ตัวเลขเงินเฟ้อเฉลี่ยทั้งปี2022 จากระดับ2% เป็น2.3% ทั้งยังมีความเสี่ยงที่จะสูงขึ้นแตะระดับ3 ได้ โดยเฉพาะอัตราเงินเฟ้อเฉลี่ยในช่วงไตรมาส1จะปรับตัวสูงขึ้นแตะระดับ 3.5% ซึ่งสูงที่สุดในรอบ 11ปี ส่งผลกระทบผู้มีรายได้น้อย

“จับตาเงินเฟ้อโลกและไทย ความเสี่ยงใหญ่เศรษฐกิจปี 2022” เผย อัตราเงินเฟ้อมีแนวโน้มปรับตัวสูงขึ้น KKP Research โดยเกียรตินาคินภัทร วิเคราะห์ปัจจัยขับเคลื่อนเงินเฟ้อของไทย และผลกระทบดังนี้

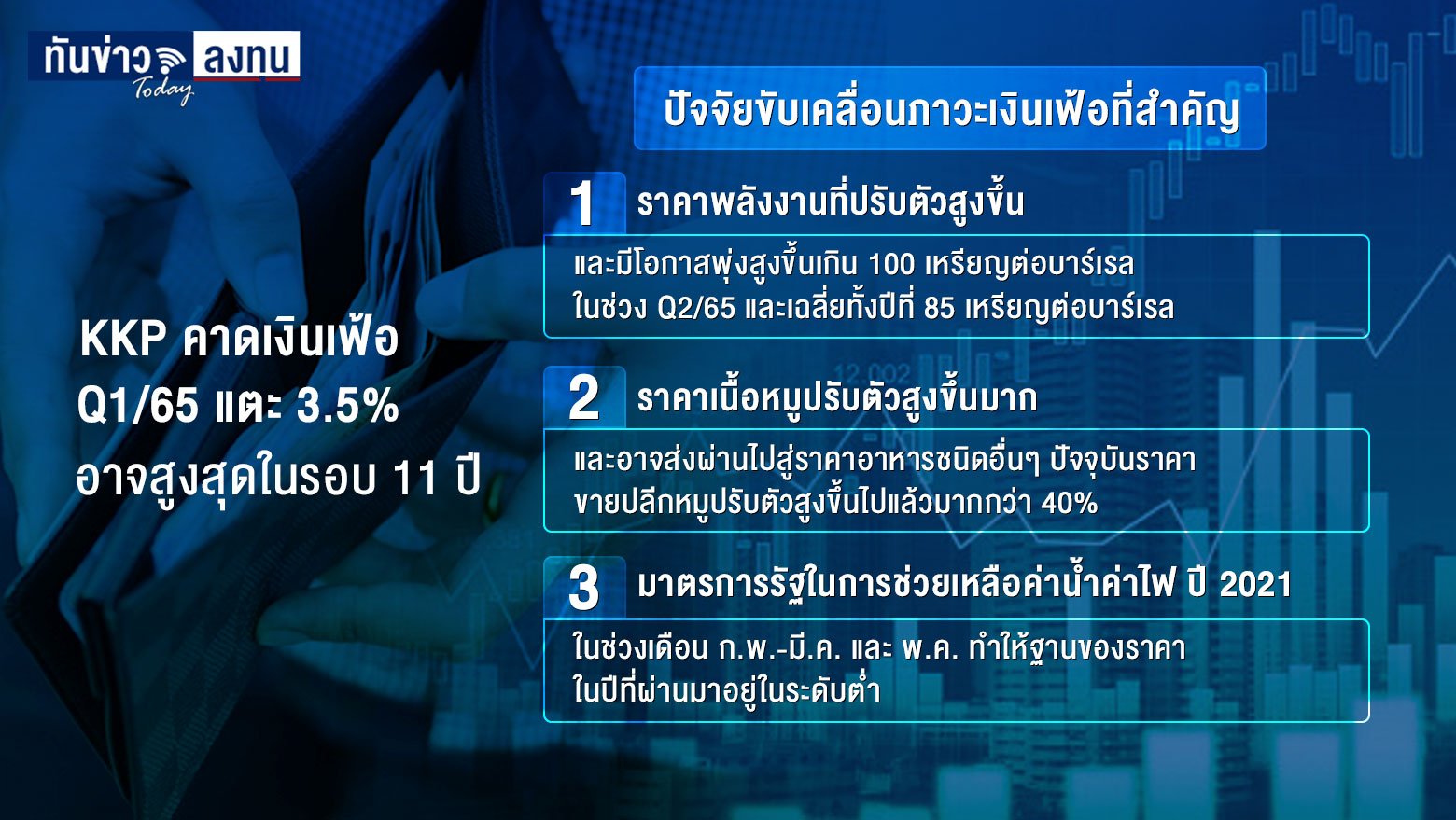

ปัจจัยขับเคลื่อนภาวะเงินเฟ้อที่สำคัญ 3 ประการคือ

1. ราคาพลังงานที่ปรับตัวสูงขึ้นจากทั้งปัจจัยด้านอุปสงค์ที่ฟื้นตัว การลดการลงทุนด้านพลังงาน จากความกังวลเรื่องโลกร้อน และปัญหาความขัดแย้งด้านภูมิรัฐศาสตร์โลก

โดยราคาน้ำมันมีโอกาสพุ่งสูงขึ้นเกิน 100 เหรียญต่อบาร์เรล ในช่วงไตรมาส 2 ของปีและเฉลี่ยทั้งปีที่ 85 เหรียญต่อบาร์เรล

2. ราคาเนื้อหมูปรับตัวสูงขึ้นมากและอาจส่งผ่านไปสู่ราคาอาหารชนิดอื่นๆ ปัจจุบันราคาขายปลีกหมูปรับตัวสูงขึ้นไปแล้วมากกว่า40% ในกรณีฐานประเมินว่าราคาหมูจะค่อยๆปรับตัวลดลงตั้งแต่ไตรมาส2 ของปี

อย่างไรก็ตามยังมีความเสี่ยงที่ราคาหมูยังค้างอยู่ที่ระดับปัจจุบันจากการนำเข้าที่ทำได้ยาก ในกรณีเลวร้ายที่ราคาหมูยังเร่งตัวอย่างเนื่องมีความเสี่ยงที่อัตราเงินเฟ้ออาจสูงขึ้นแตะระดับ 3% ได้

3. มาตรการรัฐในการช่วยเหลือค่าน้ำค่าไฟ ปี 2021 ในช่วงเดือนกุมภาพันธ์ - มีนาคม และพฤษภาคม - สิงหาคม ทำให้ฐานของราคาในปีที่ผ่านมาอยู่ในระดับต่ำ

อย่างไรก็ตาม KKP Research คาดการณ์ว่าอัตราเงินเฟ้อของไทยจะค่อยๆปรับตัวลดลง โดยเฉพาะในช่วงปลายปีและความเสี่ยงที่อัตราเงินเฟ้อไทยจะสูงขึ้นแบบคุมไม่อยู่ยังมีน้อย

เมื่อเปรียบเทียบตัวเลขเงินเฟ้อของไทยและสหรัฐอเมริกาจะพบว่า อัตราเงินเฟ้อของไทยยังอยู่ในระดับต่ำกว่า และการเพิ่มขึ้นของเงินเฟ้อยังกระจุกตัวอยู่ในฝั่งต้นทุนโดยเฉพาะราคาพลังงาน และราคาอาหารเท่านั้น

โดยราคาสินค้าอื่นๆแทบยังไม่ปรับตัวสูงขึ้นเลยซึ่งสะท้อนผ่านอัตราเงินเฟ้อพื้นฐานที่ยังอยู่ในระดับต่ำประมาณ 0.2% - 0.3% เท่านั้นในปี 2021 ในขณะที่อัตราเงินเฟ้อพื้นฐานของสหรัฐฯ ในเดือนธันวาคมพุ่งสูงขึ้นไปที่ระดับ 5.5% แล้ว

ซึ่งหมายความว่าเงินเฟ้อในสหรัฐฯได้รับแรงกดดันการฟื้นตัวของเศรษฐกิจและกำลังซื้อกลับมาของคนและตลาดแรงงานที่ตึงตัว ส่งผลให้ค่าแรงปรับตัวสูงขึ้นอย่างต่อเนื่อง

ในขณะที่ประเทศไทย เศรษฐกิจยังไม่สามารถฟื้นตัวเต็มที่และยังอยู่ต่ำกว่าระดับก่อนเกิดโควิดและระดับศักยภาพค่อนข้างมาก ความเสี่ยงที่จะเกิดเงินเฟ้อแบบต่อเนื่องจึงมีน้อยและเกิดจากปัจจัยด้านอุปทานเป็นหลัก

ภาวะ Stagflation

KKP Research ประเมินว่าราคาสินค้าที่ปรับตัวสูงขึ้นในปัจจุบันจากราคาอาหารและพลังงานในสภาวะที่เศรษฐกิจยังไม่ฟื้นตัวมีลักษณะเป็น Stagflation แล้วจะกระทบผู้มีรายได้น้อยและธุรกิจอย่างมาก เนื่องจาก

1. ตระกร้าสินค้าที่แตกต่างกันของคนรายได้สูงและคนรายได้น้อยมีแนวโน้มทำให้ราคาอาหารที่ปรับตัวสูงขึ้นกระทบคนรายได้ต่ำมากกว่า โดยเมื่อแบ่งครัวเรือนเป็น 5 กลุ่ม ครัวเรือนรายได้น้อยที่สุด จะมีสัดส่วนการใช้จ่ายในอาหาร 49%

ในขณะที่กลุ่มคนรายได้สูงจะใช้จ่ายไปกับค่าอาหารในสัดส่วนที่ต่ำกว่าคือประมาณ 31% เนื่องจากมีการบริโภคสินค้าฟุ่มเฟือยและบริการอื่น ๆ ด้วย

2. ธุรกิจหลายแห่งโดยเฉพาะธุรกิจขนาดเล็กมีแนวโน้มได้รับผลกระทบจากต้นทุนวัตถุดิบที่สูงขึ้น แต่ขึ้นราคาไม่ได้ ดัชนีราคาผู้ผลิตในเดือนธันวาคมเติบโตขึ้นแล้วประมาณ8%

ในขณะที่ดัชนีราคาผู้บริโภคเติบโตเพียงประมาณ 2% เท่านั้นสะท้อนการส่งผ่านราคาที่ยังทำได้น้อยในภาวะที่เศรษฐกิจไม่ฟื้นตัว

นโยบายการเงินไทย

ปี 2022 จะเป็นปีที่นโยบายการเงินไทยเผชิญกับความท้าทายในหลายด้าน ในสถานการณ์ที่วัฏจักรเศรษฐกิจไทยแตกต่าง จากวัฏจักรเศรษฐกิจโลกทำให้การตัดสินใจปรับดอกเบี้ยนโยบายต้องตัดสินใจเลือกระหว่างการดูแลเติบโตของเศรษฐกิจ และการดูแลเงินเฟ้อ โดยมีความท้าทายใน 3 มิติ คือ

1. เศรษฐกิจไทยยังไม่ฟื้นตัวจากการท่องเที่ยวเที่ยวที่ยังไม่กลับมา

2. อัตราเงินเฟ้อโลกเพิ่มสูงขึ้นตามเศรษฐกิจโลกและส่งผ่านมาที่ไทย

3. อัตราดอกเบี้ยในต่างประเทศที่เริ่มปรับตัวสูงขึ้นตามภาวะเศรษฐกิจจะเป็นแรงกดดันต้นทุนการกู้ยืมสำหรับธุรกิจในไทยสูงขึ้นตามส่วนต่างอัตราดอกเบี้ยที่เกิดขึ้น

ในขณะที่ธนาคารแห่งประเทศไทยยังปรับอัตราดอกเบี้ยขึ้นไม่ได้ อาจทำให้เงินทุนมีโอกาสไหลออกมากขึ้นส่งผลให้เงินบาทอ่อนค่าและกระทบเงินเฟ้อให้สูงขึ้นอีกได้

ทั้งนี้ KKP Research ประเมินว่าธนาคารแห่งประเทศไทยยังคงให้น้ำหนักกับปัจจัยด้านการฟื้นตัวทางเศรษฐกิจมากที่สุด และยังเชื่อว่าเงินเฟ้อในปัจจุบันเป็นสถานการณ์ที่จะเกิดขึ้นเพียงชั่วคราว

โดยคาดการณ์ว่าธนาคารแห่งประเทศไทยอาจสามารถขึ้นดอกเบี้ยได้1ครั้งช่วงไตรมาส 4 ปีนี้ หากนักท่องเที่ยวต่างชาติสามารถกลับเข้ามาได้ตามคาด

ความเสี่ยงสำคัญที่ยังต้องติดตามสำหรับปี 2022 คือ

1. การตึงตัวของตลาดแรงงานจากภาวะขาดแคลนแรงงาน ซึ่งอาจเกิดขึ้น ได้เพราะจำนวนแรงงานของไทยที่ลดลงต่อเนื่องอยู่ แล้วจากปัญหาสังคมสูงอายุ การย้ายกลับประเทศของแรงงานต่างด้าวในช่วงโควิด และการเร่งกลับมาเปิดเมืองในปีที่อาจทำให้ ความต้องการแรงงานเพิ่มขึ้นแบบรวดเร็ว เกิดแรงกดดันจากค่าจ้างแรงงาน ซึ่งอาจทำให้ประเทศไทยเจอเงินเฟ้อแบบยืดเยื้อ

2. เงินเฟ้อโลกสูงกว่าที่คาดมากส่งผลให้ต้นทนุการผลิตในไทยปรับตัวสูงขึ้นตามไปด้วย

3. เงินบาทที่อ่อนค่าลงมากกว่าคาด แม้หลายฝ่ายจะคาดว่าเงินบาทน่าจะกลับมาแข็งค่าในปีนี้แต่ KKP Research มองว่า จากดุลบัญชีเดินสะพัดที่ยังคงขาดดุลและส่วนต่างอัตราดอกเบี้ยระหว่างสหรัฐฯ และไทยที่มากขึ้นจะทำให้บาทผันผวน และอาจอ่อนค่าลงได้

ความเสี่ยงที่กล่าวมาจะเป็นปัจจัยลบต่อเศรษฐกิจไทย และเป็นแรงกดดันให้ธนาคารแห่งประเทศไทยต้องขึ้นดอกเบี้ยเร็วกว่าที่ควรในภาวะที่เศรษฐกิจยังไม่ฟื้นตัว จะกลับมาส่งผลสำคัญให้เศรษฐกิจไทยฟื้นตัวได้น้อยกว่าที่ประเมินไว้

ข่าวยอดนิยม

6 แอปฯ "ออมทอง" ไม่ต้องมีเงินก้อน ก็เริ่มลงทุนได้ !

7 แอป สร้างรายได้เสริม ไม่ต้องออกจากบ้าน ก็หาเงินได้!

ส่องรายได้คนขับส่งอาหาร ทางเลือกอาชีพยุคโควิด

6 บัญชี “ออมทรัพย์ดิจิทัล” ดอกเบี้ยดีต่อใจ สมัครง่ายผ่านออนไลน์ !