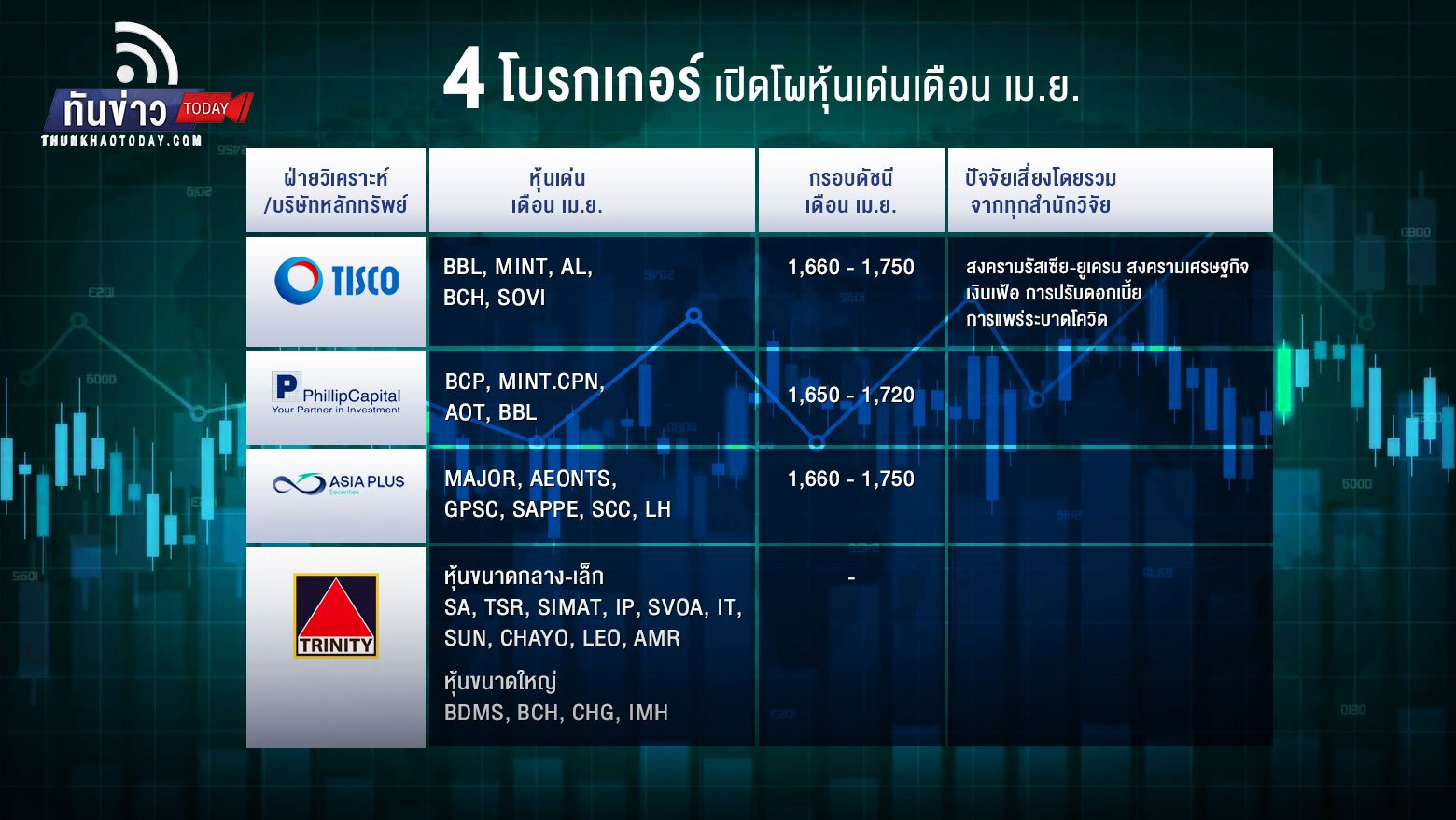

4 โบรกเกอร์เปิดโผหุ้นเด่นเดือน เม.ย. มีหลายปัจจัยเสี่ยงต้องจับตา

Highlight

ตลาดหุ้นได้รับความผันผวนสูงจากภาวะสงครามที่กดดันราคาน้ำมันเพิ่มสูงขึ้น ส่งผลให้เกิดภาวะเงินเฟ้อตามมา แต่คาดว่าการเจรจาสันติภาพอาจมีความคืบหน้า ประกอบกับบริษัทจดทะเบียนไทยที่คาดว่าจะโชว์ผลกำไรสุทธิแตะ 3 แสนล้านบาท ในไตรมาสแรกปี 65 จะดึงดูดเงินทุนต่างชาติไหลเข้าต่อเนื่อง บล.ทิสโก้คาดแนวต้านอยู่ 1,750 จุด

ตลาดหุ้นผันผวนสูงในไตรมาสแรกปีนี้ เนื่องจากปัจจัยด้านสงคราม กดดันราคาน้ำมัน แต่อย่างไรก็ตาม เชื่อว่าบริษัทจดทะเบียนสามารถทำกำไรได้ดีในไตรมาสแรกปีนี้ เงินทุนเริ่มไหลเข้าต่อเนื่อง ดันดัชนี SET Index แตะ 1,700 จุด กลับไปอยู่ในระดับก่อนเกิดวิกฤตยูเครน

นายอภิชาติ ผู้บรรเจิดกุล ผู้อำนวยการอาวุโส สายงานวิเคราะห์เชิงกลยุทธ์ บล.ทิสโก้เปิดเผยว่า ตลาดหุ้นในเดือนเม.ย.คาดว่าจะขยับขึ้นต่อความหวังการเจรจาสันติภาพ

และแนวโน้มกำไรสุทธิไตรมาส 1/2565 ของตลาดโดยรวมที่เบื้องต้นคาดว่าจะเพิ่มขึ้น 2 หลักทั้ง YoY และQoQ แตะระดับ 3 แสนล้านบาทสูงสุดเป็นประวัติการณ์ น่าจะช่วยหล่อ

เลี้ยงบรรยากาศการลงทุนโดยรวมต่อเนื่อง

สำหรับผลประกอบการหุ้นกลุ่มธนาคารที่อยู่ภายใต้การวิเคราะห์ของ บล.ทิสโก้ ทั้ง 7 แห่ง ได้แก่ BAY, BBL, KBANK, KKP, KTB, SCB และ TTB คาดว่าไตรมาส 1/2565 จะมีกำไรสุทธิรวมอยู่ที่ 4.89 หมื่นล้านบาท เพิ่มขึ้น 11.4% YoY และเพิ่มขึ้น 21.7% QoQ การเติบโต YoY หลักๆ มาจากรายได้ที่เพิ่มขึ้นจากการขยายตัวของสินเชื่อ และการตั้งสำรองฯ (ต้นทุนเครดิต) ที่คาดจะลดลงจากการกลับมาเปิดกิจกรรมทางเศรษฐกิจและการบริหารคุณภาพสินทรัพย์

ขณะที่การเติบโตของกำไร QoQ มาจากการเพิ่มขึ้นของรายได้ค่าธรรมเนียม ค่าใช้จ่ายในการดำเนินงาน และต้นทุนเครดิตที่ลดลง บล.ทิสโก้เชื่อว่า ธนาคารขนาดใหญ่ยังมีโอกาสเห็นต้นทุนเครดิตลดลงได้มากกว่าธนาคารขนาดเล็ก รวมทั้งจะได้ประโยชน์จากภาวะดอกเบี้ยขาขึ้นด้วย

อย่างไรก็ตาม ความเสี่ยงเศรษฐกิจโลกชะลอตัว มาจาก สงครามยูเครน-รัสเซียและมาตรการคว่ำบาตร เงินเฟ้อที่สูงขึ้น และการเร่งนโยบายการเงินเข้มงวดของเฟด ทั้งการขึ้นดอกเบี้ยและการเริ่มดึงสภาพคล่องออกจากระบบเดือนพ.ค.ถึง มิ.ย.นี้ เชื่อว่าจะไม่เป็นผลดีต่อตลาดโดยเฉพาะตลาดเกิดใหม่ และทิศทางของกระแสเงินทุนต่างประเทศในระยะถัดไป

สำหรับการเปิดอภิปรายรัฐบาลในเดือนพ.ค.นี้ถ้ารัฐบาลไม่ยุบสภาฯ น่าจะอยู่ได้ต่อ ส่วนการเลือกตั้งน่าจะมีขึ้นในปีหน้าแต่ระหว่างทางจะมีแรงกระเพื่อมเข้ามากระทบบ้าง

อย่างไรก็ตาม การลงทุนเดือนเม.ย.ควรถือหุ้น 70% มองว่าตลาดยังปรับตัวขึ้น ต่างชาติยังเข้าซื้อหุ้นไทย โดยเน้น Selective Buy (1) หุ้นที่ป้องกันเงินเฟ้อได้ และหุ้นที่ได้ประโยชน์จากดอกเบี้ยขาขึ้น แนะนำ BBL ราคาเป้าหมาย151 บาท (2) หุ้นเปิดเมืองรับการผ่อนคลายต่างชาติเข้าประเทศง่ายขึ้นและการเตรียมปรับ COVID-19 เป็นโรคประจำถิ่นแนะนำ MINT ราคาเป้าหมาย 37.50 บาท และ (3)หุ้นอิงเศรษฐกิจในประเทศที่มีปัจจัยบวกเฉพาะตัวเด่น AP ราคาเป้าหมาย13บาท , BCH ราคาเป้าหมาย 23 บาท , SPVI ราคาเป้าหมาย 8.20 บาท

ด้านแนวรับดัชนีหุ้นไทยอยู่ที่ 1,660 - 1,670 จุด และแนวรับถัดไปที่ 1,640 จุด และ 1,620 จุด และแนวต้านอยู่ที่ 1,700 - 1,705 จุดและแนวต้านต่อไปคือ 1,720 - 1,730 จุด และ 1,750 จุด

น.ส.ธีรดา ชาญยิ่งยง ผู้อำนวยการฝ่ายวิเคราะห์หลักทรัพย์ บล.ฟิลลิป (ประเทศไทย)กล่าวว่า ตลาดหุ้นไทยในเดือนเม.ย.คาดว่าผันผวนในทิศทางบวก โดยหุ้นกลุ่มวัฏจักรจะฟื้นตัวตามเศรษฐกิจ ซึ่งที่ผ่านมาดัชนีหุ้นไทยถูกข่าวลบในหลายด้านทำให้ดัชนีย่อตัวลงมาและอาจเห็น Sector Rotation หรือ การปรับเปลี่ยนน้ำหนักการลงทุนจากกลุ่มธุรกิจหนึ่งไปยังอีกกลุ่มธุรกิจหนึ่งประเมินกรอบแนวรับที่ 1,650 จุด แนวต้านที่ 1,720 จุด

ทั้งนี้หลังสงกรานต์ต้องติดตามโอมิครอน การปรับขึ้นดอกเบี้ย การลดขนาดงบดุลหรือคิวทีของเฟดอาจทำให้หุ้นเดือนพ.ค.ผันผวนรุนแรง การเมืองในประเทศ โดยเฉพาะการเลือกตั้งผู้ว่ากทม. เงินเฟ้อที่เร่งตัวขึ้น การเจรจาสันติภาพระหว่างรัสเซียและยูเครน แม้ผลการเจรจาจะได้ข้อยุติ แต่จะมีปัญหาเรื่องมาตรการคว่ำบาตรรัสเซีย

สำหรับหุ้นเด่นนั้นประกอบด้วย BCP ราคาเป้าหมาย 31.50 บาท MINT ราคาเป้าหมาย 38 บาท CPN ราคาเป้าหมาย 61.50 บาท AOT ราคาเป้าหมาย 68 บาท และBBL ราคาเป้าหมาย 162 บาท

ฝ่ายวิจัย บล.เอเซีย พลัส มองว่าภาพรวมการลงทุนดือน เม.ย. ประเด็นความขัดแย้งระหว่างรัสเซีย-ยูเครน ในเชิงสงครามทางกายภาพได้ถูกดูดซับไปในราคาหุ้นแล้ว ด้านความเสี่ยงจากสงครามทางเศรษฐกิจและการดำเนินนโยบายการเงินของ FED ยังที่เป็นสิ่งที่ต้องจับตา แต่กำไรบริษัทจดทะเบียนไทยปี 2565 และการดำเนินนโยบายการเงินที่ผ่อนคลาย จะทำให้มีความได้เปรียบเมื่อเทียบประเทศอื่นๆ คาดกรอบการเคลื่อนไหว SET Indexตลาดหุ้นไทย ที่ 1,660-1,750 จุด

กลยุทธ์ แนะนำสะสมหุ้นฟื้นตัวตามเศรษฐกิจในประเทศ MAJOR (FV@25) AEONTS (FV@250) หุ้นได้แรงหนุนจากต้นทุนอิงตามราคา Commodity เริ่มชะลอลง GPSC (FV@86.5), SAPPE(FV@30) และหุ้นขนาดใหญ่พื้นฐานแข็งแกร่ง SCC (FV@500)และ LH (FV@11)

นายณัฐชาต เมฆมาสิน ผู้ช่วยกรรมการผู้จัดการ ฝ่ายวิเคราะห์หลักทรัพย์ บล. ทรีนีตี้ กล่าวว่า ดัชนีเดือนเม.ย.คาดแกว่ง Sideways ถึง Sideways down จากการขาดปัจจัยใหม่เข้ามากระตุ้นตลาดโดยเศรษฐกิจมีความเสี่ยงเพิ่มจากเงินเฟ้อที่เร่งตัวขึ้นทำให้การใช้จ่ายลดลง ขณะที่อัตราผลตอบแทนพันธบัตรอายุ 2 ปีมากกว่า 10 ปีทั้งสหรัฐฯและไทย ทำให้ตลาดซึม

สำหรับหุ้นขนาดกลางและเล็ก ที่มีอัตราการเติบโตน่าสนใจและมีอัพไซด์จากราคาเป้าหมายเชิงพื้นฐาน 10 ตัว ประกอบด้วย SA, TSR, SIMAT, IP, SVOA, IT, SUN, CHAYO, LEO และ AMR มองนักลงทุนสามารถจัดพอร์ตกระจายความเสี่ยงไปยังหุ้นทั้ง 10 ตัวนี้ได้ ซึ่งคาดว่าจะสามารถปรับตัว Outperform ตลาดและหุ้นขนาดใหญ่ได้ในช่วง 3 เดือนข้างหน้านี้

ส่วนในฝั่งของหุ้นขนาดใหญ่นั้น หากต้องเลือกลงทุน มองว่ากลุ่มหุ้นที่ปลอดภัยได้แก่ กลุ่มโรงพยาบาล ซึ่งราคาหุ้นช่วงที่ผ่านมาย่อตัวลงจนลดความร้อนแรงไปบ้างแล้ว นอกจากนั้นคาดว่าจะเริ่มเห็นนักวิเคราะห์ในตลาดทยอยออกมาประเมินผลการดำเนินงานไตรมาส 1/65 ในเชิงบวก ที่สำคัญมักเป็นกลุ่มที่ทนทานต่อแรงกดดันเงินเฟ้อในระดับสูงด้วยอยู่แล้ว เลือก BDMS, BCH, CHG, IMH เป็น Top pick ของกลุ่มต่อไป

ข่าวยอดนิยม

6 แอปฯ "ออมทอง" ไม่ต้องมีเงินก้อน ก็เริ่มลงทุนได้ !

7 แอป สร้างรายได้เสริม ไม่ต้องออกจากบ้าน ก็หาเงินได้!

ส่องรายได้คนขับส่งอาหาร ทางเลือกอาชีพยุคโควิด

6 บัญชี “ออมทรัพย์ดิจิทัล” ดอกเบี้ยดีต่อใจ สมัครง่ายผ่านออนไลน์ !