ธปท.คาด ศก.ไทยปีนี้โต 3.3% เติบโตต่อเนื่อง เงินเฟ้อ 6.2%

Highlight

ธปท. คาดว่า จีดีพี ปี 2565 และ 2566 จะเติบโต 3.3% และ 4.2% นักท่องเที่ยวต่างชาติฟื้นตัวเร็วกว่าที่คาดไว้ จากต้นปีมีเกิน 2 ล้านคน คาดทั้งปีมีนักท่องเที่ยว 6 ล้านคน ผู้ว่างงานและเสมือนว่างงาน ปี 2565 คาดจะมีราว 2.5 ล้านคน เงินเฟ้อทั่วไปปีนี้ คาดอยู่ที่ 6.2% ทั้งนี้ นี้มีหลายปัจจัยที่ยังมีความเข้าใจผิด เช่นทุนสำรองลด ซึ่งยังแข็งแกร่ง บาทอ่อนค่า มาจากหลายปัจจัย หลักมาจากการแข็งค่าของเงินดอลลาร์

นายเศรษฐพุฒิ สุทธิวาทนฤพุฒิ ผู้ว่าการธนาคารแห่งประเทศไทย เปิดเผยในงานพบปะสื่อมวลชน “Met the Press”เมื่อ 22 ก.ค. 65 ในหัวข้อทำอย่างไรให้เศรษฐกิจฟื้นตัวได้ต่อเนื่อง ไม่สะดุด ว่า ขณะนี้เศรษฐกิจไทยในปัจจุบันอยู่ในช่วงฟื้นตัวชัดเจนขึ้น แต่ยังไม่ทั่วถึง โดยคาดว่า จีดีพี ปี 2565 และ 2566 จะเติบโต 3.3% และ 4.2%

นักท่องเที่ยวต่างชาติฟื้นตัวเร็วกว่าที่คาดไว้ จากต้นปีที่ 2 ล้านคน เป็นคาดว่าจะมีนักท่องเที่ยว 6 ล้านคนในปีนี้ จำนวนผู้ว่างงานและผู้เสมือนว่างงานคาดว่าจะปรับลดลงมาที่ 2.4 ล้านคนในปี 66 ซึ่งใกล้ระดับก่อนโควิดที่ 2.3 ล้านคน ส่วนรายได้แรงงานนอกภาคเกษตรคาดว่าจะกลับมาเพิ่มขึ้น 12% ในปีนี้ จากที่เคยหดตัวถึง 18%

โดยคาดว่าอัตราเงินเฟ้อทั่วไปในปี 65 และ 66 จะอยู่ที่ 6.2% และ 2.5% ตามลำดับ มองไปข้างหน้า อัตราเงินเฟ้อ ยังมีความเสี่ยงด้านสูง จากการที่ต้นทุนหลายด้านปรับสูงขึ้นพร้อมกัน รวมทั้งผลการปรับขึ้นค่าจ้างขั้นต่ำ ทำให้การส่งผ่านอาจมากและเร็วกว่าคาด และอาจมีแรงกดดันด้านอุปสงค์ที่เร่งขึ้นตามการฟื้นตัวของเศรษฐกิจในระยะต่อไป

“บริบทเศรษฐกิจที่เปลี่ยนไปมากเมื่อเทียบกับช่วงวิกฤตโควิด ทำให้การดำเนินนโยบายการเงินและมาตรการทางการเงินต้องปรับให้สอดคล้องกับภาวะเศรษฐกิจการเงินและสมดุลความเสี่ยงใหม่ที่ให้น้ำหนักกับเงินเฟ้อมากขึ้น” ผู้ว่า ธปท.กล่าว

ทั้งนี้เครื่องชี้เศรษฐกิจไตรมาส 2 ของปี 2565 สะท้อนการฟื้นตัวต่อเนื่อง ดัชนีการบริโภคภาคเอกชน เติบโต 9.9% มูลค่าการส่งออกสินค้า เติบโต 9.7% รายได้แรงงานนอกภาคเกษตร ไม่รวมมาตรการรัฐ เติบโต 10.3% และรายได้เกษตรกร ไม่รวมมาตรการรัฐ เติบโต 16.7%

ผู้ว่าการ ธปท. กล่าวว่าเป้าหมายสำคัญ คือเศรษฐกิจฟื้นตัวต่อเนื่อง ไม่สะดุด เพราะเงินเฟ้อสูง ส่งผลต่อความกินดีอยู่ดีของประชาชน โดยเฉพาะกลุ่มผู้มีรายได้น้อย และเราจะทำอย่างไรเพื่อให้บรรลุเป้าหมาย

โดยสิ่งที่ต้องนำมาใช้ คือ 1.นโยบายการเงิน เพื่อช่วยสร้างมั่นใจว่าเงินเฟ้อจะไม่เพิ่มขึ้นอีก การขึ้นดอกเบี้ยที่จะไม่ทำให้เศรษฐกิจสะดุด 2.มาตรการทางการเงิน ปัจจุบันฐานะของสถาบันการเงินแข็งแกร่งเพียงพอรองรับความเสี่ยงในระยะข้างหน้า

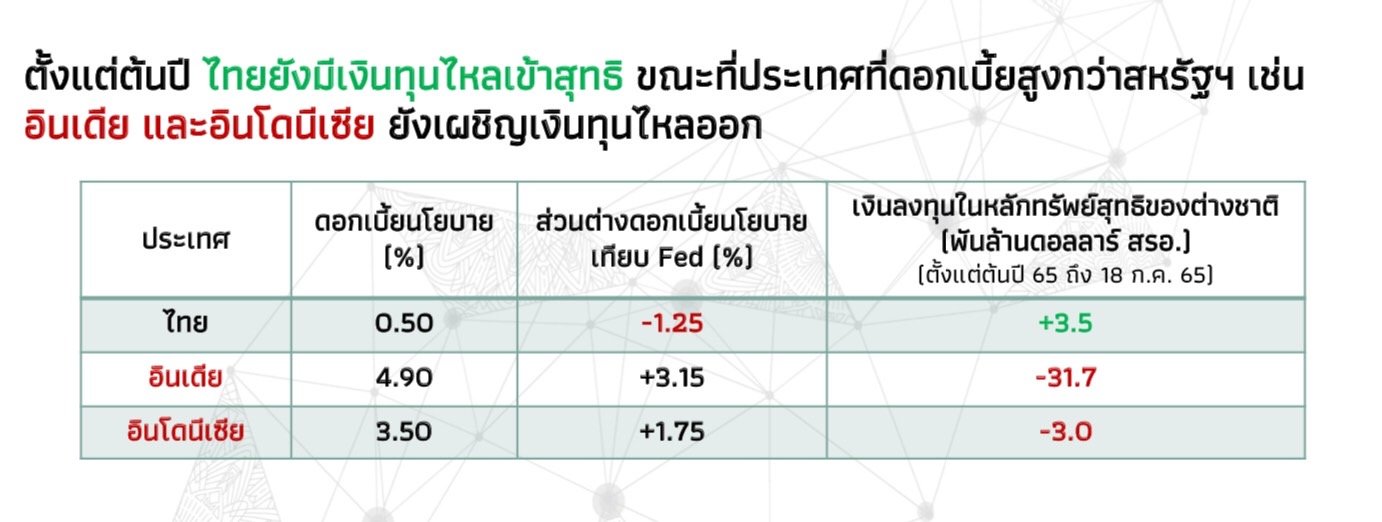

อย่างไรก็ตาม ผู้ว่าการ ธปท.ยังได้ชี้แจงประเด็นความเข้าใจผิดเกี่ยวกับส่วนต่างอัตราดอกเบี้ย ค่าเงินบาท เงินทุนเคลื่อนย้าย และเงินทุนสำรอง ด้วยว่า หลายเรื่องไม่ตรงกับความเป็นจริง เช่น ส่วนต่างดอกเบี้ยไทยกับสหรัฐที่กว้างขึ้นเป็นปัจจัยเดียวที่ทำให้เงินทุนของไทยไหลออกนั้น ไม่เป็นความจริง เพราะส่วนต่างดอกเบี้ยไม่ใช่ปัจจัยเดียวที่มีผลต่อเงินทุนแต่ยังมีปัจจัยอื่น เช่น การฟื้นตัวทางเศรษฐกิจ เสถียรภาพของเศรษฐกิจ ความเชื่อมั่นของนักลงทุนซึ่งตั้งแต่ต้นปีไทยยังมีเงินทุนไหลเข้าสุทธิ ขณะที่ประเทศที่ดอกเบี้ยสูงกว่าสหรัฐ เช่น อินเดียและอินโดนีเซีย ยังเผชิญเงินทุนไหลออก

ส่วนเรื่องเงินบาทอ่อนค่าลงมากเพราะเงินทุนไหลออกนั้น ก็ไม่เป็นความจริงเพราะตั้งแต่ต้นปี 2565 เงินบาทอ่อนค่าจากยูเอสดอลลาร์แข็งค่าเป็นหลัก และปกติเงินบาทมักเคลื่อนไหวจากปัจจัยภายนอก คือ ทิศทางสกุลเงินต่างประเทศถึง 86% นอกจากนี้ช่วงที่มีเงินทุนไหลเข้าไทย เงินบาทก็อ่อนค่าได้

เงินทุนสำรองลดลงมากเพราะต้องใช้พยุงค่าเงินบาท ก็ไม่เป็นความจริง เพราะการเปลี่ยนแปลงของเงินทุนสำรองมาจาก 3 ปัจจัย คือ ผลตอบแทนการลงทุน การตีมูลค่าของสินทรัพย์ และการดำเนินนโยบายค่าเงินของ ธปท.

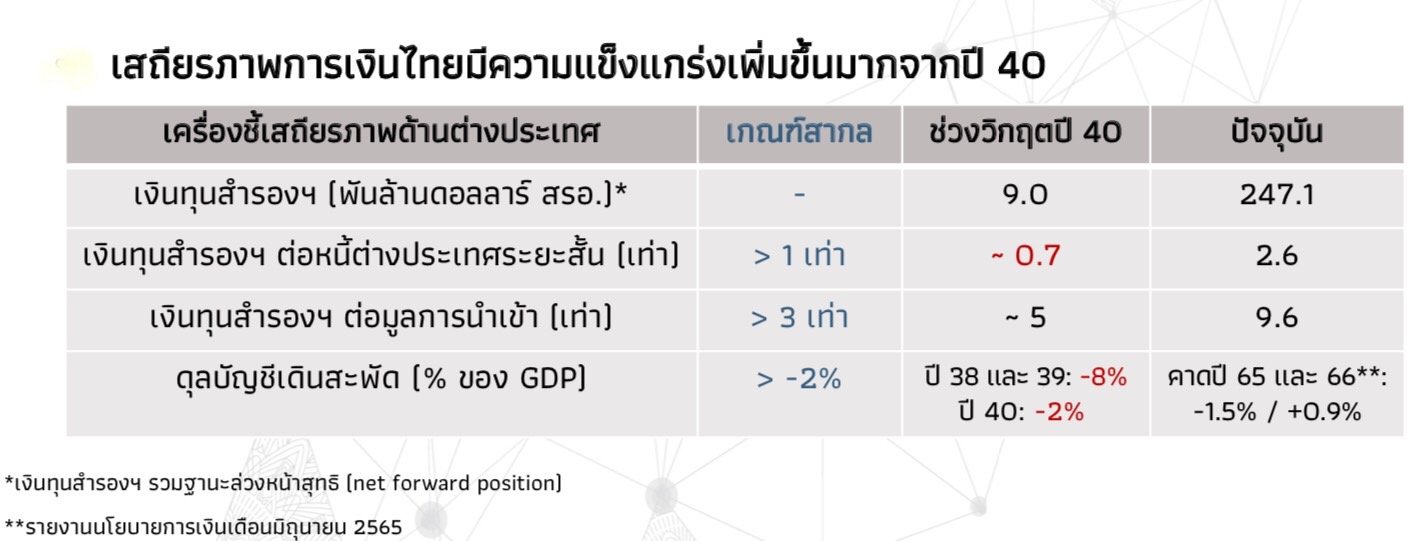

ที่สำคัญคือเงินทุนสำรองที่ลดลงจะกระทบเสถียรภาพการเงินไทยจนเกิดวิกฤตแบบปี 2540 นั้น ก็ไม่เป็นความจริง โดยปัจจุบันเงินทุนสำรองของไทยล่าสุดอยู่ที่ 2.47 แสนล้านดอลลาร์สหรัฐ หรือ 51% ของจีดีพี สูงเป็นอันดับ 12 และอันดับ 6 ของโลกตามลำดับ นอกจากนี้เสถียรภาพการเงินไทยยังมีความแข็งแกร่งเพิ่มขึ้นมากจากปี 2540.-สำนักข่าวไทย

ด้านนโยบายการเงิน

ธปท.จะทำอย่างไรให้บรรลุเป้าหมาย? ภายใต้ภาวะที่เศรษฐกิจเริ่มฟื้นตัวชัดเจน นโยบายหรือมาตรการทางการเงินแบบวงกว้างจึงมีความจำเป็นลดลง และสามารถทยอยปรับกลับสู่ปกติได้ ดังนี้ ซึ่ง ธปท.สรุปไว้ดังนี้

1. นโยบายการเงิน แม้เงินเฟ้อที่สูงจะมาจากปัจจัยด้านอุปทาน ซึ่งนโยบายดอกเบี้ยไม่สามารถจัดการได้โดยตรง แต่การขึ้นดอกเบี้ยจะช่วยสร้างความมั่นใจกับประชาชนว่านโยบายการเงินจะดูแลเงินเฟ้อไม่ให้สูงขึ้นต่อในระยะข้างหน้า ในทางกลับกัน หากเงินเฟ้อปรับสูงขึ้นอีก แต่เรายังไม่ปรับขึ้นอัตราดอกเบี้ย จะทำให้ต้นทุนการกู้ยืมที่แท้จริงลดลงไปอีก กลายเป็นเราเหยียบคันเร่งให้เศรษฐกิจ และนโยบายการเงินยิ่งผ่อนคลายมากขึ้น ปัจจุบัน อัตราดอกเบี้ยนโยบายที่แท้จริงยังติดลบ ที่ 5.70% และธุรกิจมีต้นทุนการกู้ยืมที่แท้จริงผ่านการออกตราสารหนี้ติดลบที่ 4.3% ต่ำกว่าสิ้นปีก่อนมากที่ 0.2%

การขึ้นดอกเบี้ยที่จะไม่ทำให้เศรษฐกิจสะดุด ควรทำแต่เนิ่น ๆ เมื่อเห็นสัญญาณ เพราะการส่งผ่านนโยบายการเงินต้องใช้เวลา หากช้าเกินไป อาจทำให้เครื่องยนต์เงินเฟ้อติด และต้องเร่งขึ้นดอกเบี้ยแรงขึ้นเพื่อดูแลภายหลัง ซึ่งจะเป็นผลเสียต่อเศรษฐกิจและประชาชนมากขึ้น ทั้งนี้ ปัจจุบันที่เศรษฐกิจอยู่ในช่วงแรกของการฟื้นตัว แรงส่งที่จะทำให้เครื่องยนต์เงินเฟ้อติดยังมีไม่มาก อีกทั้งเงินเฟ้อคาดการณ์ระยะปานกลางยังอยู่ในกรอบเป้าหมาย

ดังนั้น การปรับขึ้นดอกเบี้ยของไทยจึงยังไม่ช้าไป นอกจากนี้ การปรับขึ้นดอกเบี้ยควรทำแบบค่อยเป็นค่อยไปเพื่อทยอยถอนคันเร่ง แต่ยังไม่ต้องเหยียบเบรกหรือเร่งขึ้นดอกเบี้ย เพราะจะทำให้ต้นทุนทางการเงินสูงเร็วไป จนประชาชนและภาคธุรกิจปรับตัวไม่ทัน และทำให้การฟื้นตัวของเศรษฐกิจสะดุด ซึ่งเป็นสิ่งที่เราไม่ต้องการที่สุด

ทั้งนี้ การปรับขึ้นดอกเบี้ยนโยบายของไทยไม่จำเป็นต้องสอดคล้องกับต่างประเทศ เพราะบริบทเศรษฐกิจการเงินช่วงนี้ต่างกัน เช่น เศรษฐกิจสหรัฐฯ ฟื้นตัวกลับมาดีกว่าช่วงก่อนโควิดแล้วตั้งแต่ครึ่งแรกของปี 64 และเงินเฟ้อสูงขึ้นมากจากอุปสงค์ในประเทศที่ขยายตัวดี จึงต้องเร่งขึ้นดอกเบี้ยเพื่อดูแลให้เศรษฐกิจไม่ร้อนแรงและเกิด soft landing ขณะที่ไทยเพิ่งเริ่มฟื้นตัว การขึ้นดอกเบี้ยจึงต้องทำแบบค่อยเป็นค่อยไป เพื่อให้เป็น smooth take-off

2. มาตรการทางการเงินที่ส่งผลเป็นวงกว้าง ต้องทยอยปรับเข้าสู่ภาวะปกติ ปัจจุบัน ฐานะทุนสำรองยังแข็งแกร่ง โดยมีเงินกองทุน สภาพคล่อง และเงินสำรองที่สูงเพียงพอในการรองรับความเสี่ยงในระยะข้างหน้า ขณะที่หากทำมาตรการที่เป็นวงกว้างนานเกินไป จะส่งผลข้างเคียงต่อระบบการเงินในระยะยาวได้ ดังนั้น จึงควรปรับมาตรการให้กลับมาสู่ระดับปกติมากขึ้น ได้แก่

(1) ยกเลิกการจำกัดอัตราจ่ายเงินปันผล โดยยังให้ สง. ยึดหลักความระมัดระวัง โดยพิจารณาอัตราจ่ายเงินปันผลให้สอดคล้องกับฐานะผลการดำเนินงานและความเสี่ยงที่อาจเกิดขึ้นในระยะข้างหน้า และ

(2) ปรับอัตราเงินนำส่งเข้ากองทุน FIDF กลับมาที่ 0.46% ต่อปี ให้มีผลตั้งแต่ปี 66

ที่มา : ธนาคารแห่งประเทศไทย

ข่าวยอดนิยม

6 แอปฯ "ออมทอง" ไม่ต้องมีเงินก้อน ก็เริ่มลงทุนได้ !

7 แอป สร้างรายได้เสริม ไม่ต้องออกจากบ้าน ก็หาเงินได้!

ส่องรายได้คนขับส่งอาหาร ทางเลือกอาชีพยุคโควิด

6 บัญชี “ออมทรัพย์ดิจิทัล” ดอกเบี้ยดีต่อใจ สมัครง่ายผ่านออนไลน์ !