ประเมินพายุใหญ่เศรษฐกิจโลก จุดเปลี่ยนการลงทุนน่ากังวลแค่ไหน ?

Highlight

การแก้ไขปัญหาเงินเฟ้อด้วยการขึ้นดอกเบี้ยขึ้นไปเรื่อย ๆ นั้น ส่งผลให้ธนาคารของสหรัฐฯ (เฟด) อย่างน้อย 3 แห่งล้มลงและลุกลามไปยังยุโรป แต่เฟดยังต้องขึ้นดอกเบี้ยต่อไปเพื่อหยุดเงินเฟ้อ ซึ่งเป็นความท้าทายต่อวิกฤตความเชื่อมั่นต่อธนาคารและภาวะเศรษฐกิจถดถอยที่อาจรุนแรงขึ้นในอนาคต InnovestX แนะการลงทุนจึงต้องระมัดระวังและควรเน้นสินทรัพย์ที่ปลอดภัยมากขึ้น เช่น หุ้นกลุ่ม Defensive หุ้นเทคเน้นกลุ่ม AI ที่ราคาปรับลดลงมากก่อนหน้านี้ กลุ่มนี้จะกลับมาน่าสนใจอีกครั้งเมื่อดอกเบี้ยเริ่มกลับทิศเป็นขาลง

ดร. ปิยศักดิ์ มานะสันต์ ผู้อำนวยการอาวุโส ฝ่ายวิจัยการลงทุน สายงานวิจัย บริษัทหลักทรัพย์ อินโนเวสท์ เอกซ์ จำกัด เปิดเผยถึงภาพรวมเศรษฐกิจและการลงทุน ในช่วงไตรมาสแรก 2566 โดยในช่วงต้นไตรมาสนั้นภาพรวมเศรษฐกิจออกมาค่อนข้างดี โดยเฉพาะตัวเลข PMI ภาคบริการ ทำให้หลายฝ่ายโดยเฉพาะกองทุนการเงินระหว่างประเทศ (IMF) มองการเติบโตเชิงบวก รวมทั้งการเปิดประเทศของจีนเร็วขึ้น เกิดกระแส No landing หรือเศรษฐกิจเติบโตต่อเนื่อง ทำให้ภาพรวมการลงทุนค่อนข้างดี

- แต่ต่อมาในเดือนมีนาคม เหมือนหนังคนละม้วน เกิดวิกฤตความเชื่อมั่นภาคธนาคาร Silicon Valley Bank (SVB) และธนาคารในระดับ regional bank เช่น Signature Bank (SB) ของสหรัฐฯ ล้มลง ทำให้เกิดวิกฤตการแห่ถอนเงินฝาก หรือ “Bank Run”

- จนทางการสหรัฐฯ ต้องปิด ทั้ง SVB และ SB และรับประกันเงินฝากของทั้งสองธนาคาร จากก่อนหน้าที่บอกว่าจะรับประกันเงินฝากเพียง 250,000 ดอลลาร์ต่อบัญชี แต่ในที่สุดต้องรับประกันเงินฝากเต็มจำนวน

- วิกฤตคลี่คลายระดับหนึ่งแต่ไม่เต็มที่ ภาพการเกิด Bank Run ก็ลุกลามไปยังยุโรป ความเชื่อมั่นต่อภาคธนาคารเริ่มสั่นคลอน โดยเฉพาะธนาคารเครดิตสวิส เริ่มจากที่ก.ล.ต. สหรัฐฯ ได้ชี้มูลว่างบการเงิน งบดุล ของธนาคารเครดิตสวิสมีความถูกต้องหรือไม่ จากนั้นคนก็ถอนเงินออกต่อเนื่อง

- ธนาคารเครดิตสวิสได้พยายามแก้ไขปัญหาสภาพคล่องด้วยการขอให้ถือหุ้นใหญ่คือ ซาอุดิ เนชั่นแนล แบงก์ เพิ่มทุน แต่ทางผู้ถ้อหุ้นใหญ่ก็ไม่ได้ใส่เงินเพิ่มทุนให้ จากนั้นราคาหุ้นตกต่ำต่อเนื่อง สุดท้ายธนาคารกลางของสวิสต้องเข้ามาอุ้ม และบังคับร่วมทุนกับ UBS ซึ่งเป็นคู่แข่งกันมายาวนาน

- การแก้ไขปัญหาของบรรดาธนาคารกลางก็บรรเทาความเชื่อมั่นได้เพียงระดับหนึ่ง เพราะหลังจากนั้นก็ยังมีข่าวเกี่ยวกับธนาคารดอยซ์แบงก์ (Deutsche Bank) ธนาคารขนาดใหญ่สุดของเยอรมณี ก็มีปัญหาด้านความเชื่อมั่นใจลักษณะเดียวกัน มีเทขายตราสารหนี้ที่เรียกว่า AT1 (Additional Tier 1) และ Credit Default Swap (CDS) เพิ่มขึ้นมาก บ่งชี้ถึงสภาพความเสี่ยงของธนาคาร ทำให้หุ้นตกรุนแรง จนภาครัฐต้องแถลงความเชื่อมั่นว่า ธนาคารยังคงมีปัจจัยพื้นฐานที่เข้มแข็ง

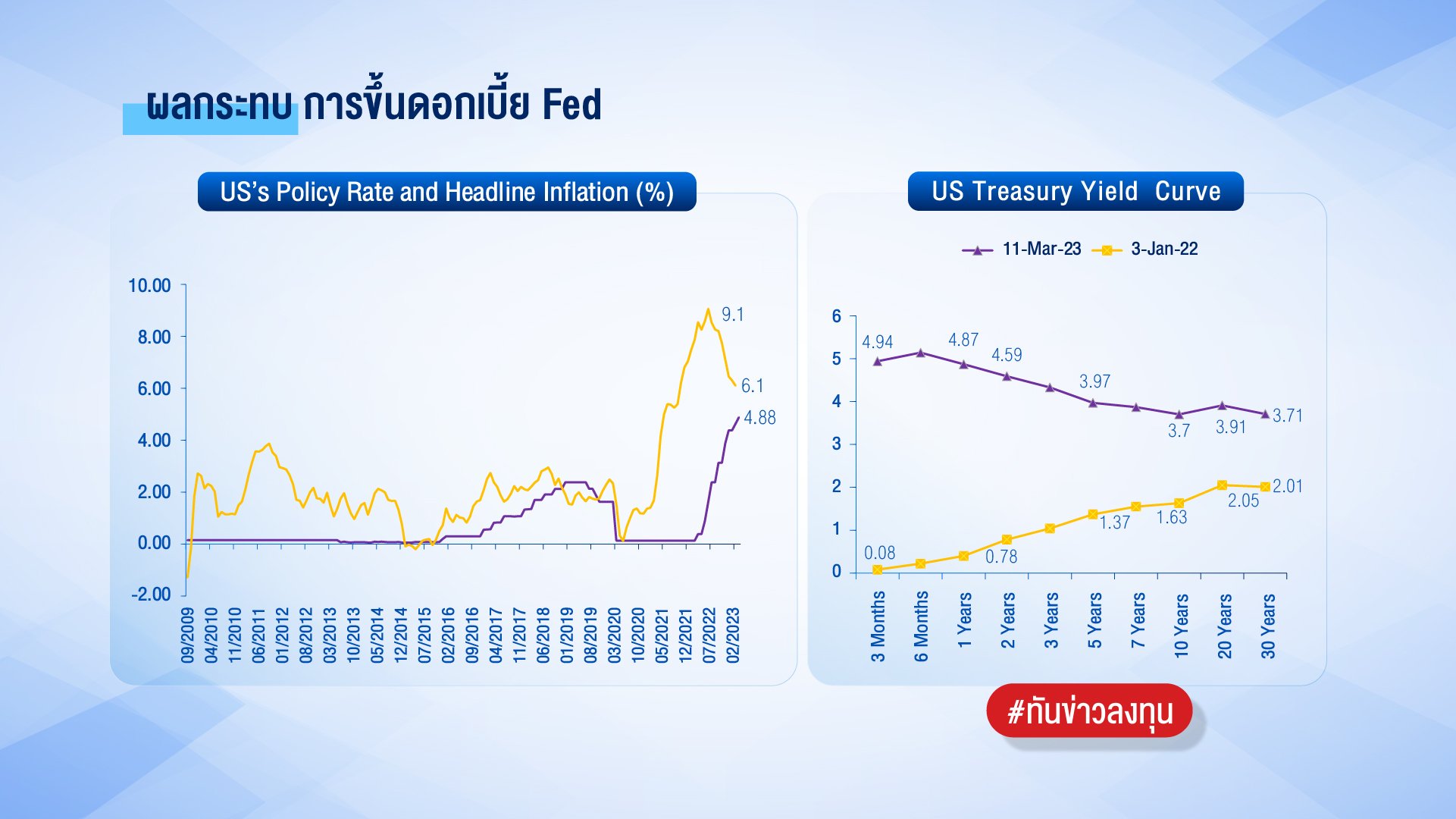

- ดังนั้นเมื่อดอกเบี้ยเป็นขาขึ้น และขึ้นแรง ส่งผลกระทบดอกเบี้ยพันธบัตรรัฐบาลที่ผลตอบแทนระยะสั้นสูงกว่าระยะยาวค่อนข้างมาก ที่เรียกว่า “Inverted Yield Curve”พอเกิดภาพเช่นนี้ขึ้น ธนาคารและสถาบันการเงินก็มีความเสี่ยงเพิ่มขึ้นในภาพใหญ่

- เพราะดอกเบี้ยระยะสั้นคือต้นทุนสถาบันการเงิน เงินฝากจะอิงกับดอกเบี้ยระยะสั้น ส่วนดอกเบี้ยเงินกู้จะอิงกับดอกเบี้ยระยะยาว ถ้าดอกเบี้ยระยะสั้นขึ้นสูงกว่าดอกเบี้ยระยะยาว ซึ่งถือว่าไม่ปกติ ก็เสี่ยงต่อวิกฤตทั้งนั้น

- ถ้าธนาคารพาณิชย์หรือสถาบันการเงินถือสินทรัพย์ที่ปลอดภัย ผลตอบแทนก็ต่ำ เช่น พันธบัตร ถ้าขายออกมาก็ขาดทุนแบบ SVB แต่ถ้าจะรอดจากภาพแบบนี้ก็ต้องไปลงทุนในสินทรัพย์เสี่ยงมากขึ้นจะได้ผลตอบแทนสูงขึ้น อย่างกรณีของเครดิตสวิส เมื่อภาพเป็นเช่นนี้ คนก็กังวล ตลาดหุ้นยังคงผันผวนค่อนข้างมาก

- ตลาดเริ่มมองว่าธนาคารกลางสหรัฐฯ (เฟด) จะลดดอกเบี้ย แต่เฟดก็ยังส่งสัญญาณแน่วแน่ว่าจะยังคงขึ้นดอกเบี้ย อย่างน้อยก็อีกหนึ่งครั้งในการประชุมครั้งล่าสุด ซึ่งเมื่อการขึ้นดอกเบี้ยเป็นไปคาดการณ์ สินทรัพย์เสี่ยงอย่างหุ้นก็ไม่ได้ปรับลดลงมาก

- แต่สินทรัพย์อื่นเช่น ทองคำ คริปโทเคอร์เรนซี ก็ปรับตัวขึ้นบ้างเมื่อดอกเบี้ยมีทิศทางขาลง อย่างไรก็ตาม คริปโทเคอร์เรนซี ก็อาจมีความเสี่ยงเกี่ยวกับ Regulatory Risk หรือกฏระเบียบทางการที่เค้ามาคุมเข้มมากขึ้น

- อย่างไรก็ตาม เราก็เห็นภาพการเปลี่ยนแปลงการลงทุนแล้วในระดับหนึ่ง ถ้านับตั้งแต่ต้นไตรมาสแรกจนมาถึงปัจจุบัน

การที่เงินเฟ้อยังสูง สหรัฐฯ ยังคงต้องขึ้นดอกเบี้ย ขณะที่ธนาคารอ่อนแอลง ภาวะเศรษฐกิจถดถอยก็กำลังมา หากขึ้นดอกเบี้ยจะทำให้วิกฤตจะลุกลามหรือไม่ ?

- ดร.ปิยศักดิ์ มีมุมมองในเรื่องนี้ว่า ความเสี่ยงมีมากขึ้น เมื่อมีวิกฤตความเชื่อมั่น แม้ว่าทางการจะเข้าควบคุมสถานการณ์ได้อย่างรวดเร็ว และจัดการเรื่องการประกันเงินฝากของสองธนาคารที่มีปัญหา โดยอัดฉีดสภาพคล่องภายใต้กองทุนใหม่ที่ตั้งขึ้นคือ Bank Term Funding Program (BTFP)

- เงินช่วยเหลือดังกล่าวนี้ ไม่ใช่การทำ QE แต่เป็นการช่วยเหลือธนาคารเพียงชั่วคราว อย่างไรก็ตามคนก็ยังไม่เชื่อมั่น จึงเป็นการสู้กันระหว่าทางการที่พยายามอัดฉีดเงินช่วยเหลือเข้าสู่ระบบ กับภาคเอกชน คือทั้งธนาคารและประชาชน โดยธนาคารนั้นมีความกังวลมีมากขึ้นเมื่อสภาพคล่องหดหาย ก็ไม่ปล่อยกู้ใหม่ ทำให้สภาพคล่องไม่ไหลไปสู่ประชาชน ซึ่งจะเป็นปัญหาที่แรงขึ้นในระยะต่อไป

- ด้านประชาชน รวมทั้ง SME เมื่อมีความเสี่ยงมากขึ้น ก็ทำให้การจับจ่ายใช้สอยลดลง การลงทุนก็ลดลง ฉะนั้นจะเห็นภาคบริการชะลอตัวลง ส่วนภาคการผลิตค่อนข้างแย่ แม้ตอนนี้การจ้างงานยังดีอยู่

- วิกฤตธนาคารจะทำให้ภาคการบริการเริ่มชะลอตัวลง และในช่วงปลายปีจะเป็นปัญหาเรื่องการจ้างงาน เมื่อคนไม่อยากใช้จ่าย แม้ในช่วงแรกผู้ประกอบการยังทำธุรกิจต่อไปได้ แต่ระยะต่อไปจะกังวลมากขึ้นจากรายรับที่น้อยลง จะมีการปลดคนงาน การจ้างงานก็ลดลง เศรษฐกิจก็จะชะลอตัวลง เฟดก็จะลดดอกเบี้ยได้

- ดอกเบี้ยจะลดปลายปี ปัจจัยสำคัญคือ Inverted Yield Curve จะแรงอยู่สังเกตตอนนี้ดอกเบี้ยนโยบายอยู่ที่ 4.8% ดอกเบี้ยพันธบัตร 10 ปี อยู่ที่ 3.5% แต่ Inverted รุนแรงมาก อยู่ที่ 1% กว่า ถ้าจะแก้ปัญหานี้ในระยะยาวอย่างแท้จริง ต้องลดดอกเบี้ยจาก 4.8% ให้ลงมาใกล้ ๆ 3.5% เพื่อให้ Curve ไม่ Inverted

- เมื่อภาพเป็นอย่างนี้ แสดงว่า เฟดต้องลดดอกเบี้ยอย่างมหาศาล แต่เนื่องจากเงินเฟ้อยังสูงอยู่ จึงลดดอกเบี้ยยังไม่ได้ เมื่อดอกเบี้ยยังสูงอยู่ ยังมีความเสี่ยงอื่น ๆ ที่จะเกิดวิกฤตได้

ถ้าจะแก้ปัญหาสองด้านระหว่างเรื่องเงินเฟ้อกับเสถียรภาพทางการเงิน จะเป็นอย่างไร ?

- การแก้ปัญหาเงินเฟ้อ แก้ไม่ยาก ถ้าหากจะแก้ คือปล่อยให้เกิดวิกฤต เมื่อเกิดวิกฤตเงินเฟ้อก็จะลงมาเอง แต่เศรษฐกิจก็จะพังไปด้วย จึงทำให้แก้ได้ยาก จึงเชื่อว่าความเสี่ยงจะมีมากขึ้นในระยะต่อไป

สินทรัพย์อะไร ที่มีโอกาสในการทำกำไรในระยะต่อไปบ้าง ?

- การลงทุนในระยะต่อไปต้องระมัดระวังขึ้น ไม่ว่าจะเป็นกลุ่มหุ้นโลกและภูมิภาค อาจจะต้องลงทุนในสินทรัพย์ที่มีความปลอดภัยมากขึ้น หรือ กลุ่ม Defensive นอกจากนี้หุ้นกลุ่มเทคโนโลยี ก็เริ่มกลับมาน่าสนใจ จากการที่ Yield ของพันธบัตรที่ลดลง ทำให้ต้นทุนของธุรกิจต่ำลงด้วย โดยเฉพาะในตลาดสหรัฐ เช่น ธุรกิจที่เกี่ยวกับ AI หรือปัญญาประดิษฐ์ และผู้ผลิตชิป เป็นต้น

- สำหรับหุ้นไทย เลือกกลุ่ม Defensive และหุ้นที่เกี่ยวกับกิจกรรมทางเศรษฐกิจ โดยเฉพาะในช่วงที่เข้าสู่การเลือกตั้ง

- InnovestX ออกบทวิเคราะห์ที่เรียกว่า “Best of The Best” และยังมีหุ้นที่น่าสนใจ ซึ่งแนะนำ 5 หุ้นเด่นไว้ดังนี้คือ After You (AU), Bangkok Bank (BBL), Bangkok Dusit Medical Services (BDMS), CP All, Gulf Energy Development (GULF)

- InnivestX แนะนำทั้ง 5 บริษัทนี้เนื่องจาก แต่ละบริษัทเป็นผู้นำในแต่ละอุตสาหกรรม, มีโอกาสเติบโตต่อเนื่อง, และราคาหุ้นในปัจจุบันยังต่ำเมื่อเทียบกับปัจจัยพื้นฐาน

ติดตาม ทันข่าวToday ช่องทางอื่น ๆ

🔺 Facebook : https://www.facebook.com/thunkhaotoday

🔺 Line Today : https://bit.ly/3ifSuDr

🔺 ติดต่อโฆษณา : https://line.me/ti/p/9mjGVL4nhC

ข่าวยอดนิยม

6 แอปฯ "ออมทอง" ไม่ต้องมีเงินก้อน ก็เริ่มลงทุนได้ !

7 แอป สร้างรายได้เสริม ไม่ต้องออกจากบ้าน ก็หาเงินได้!

ส่องรายได้คนขับส่งอาหาร ทางเลือกอาชีพยุคโควิด

6 บัญชี “ออมทรัพย์ดิจิทัล” ดอกเบี้ยดีต่อใจ สมัครง่ายผ่านออนไลน์ !